Vol. 40 (Nº 25) Ano 2019. Pág. 4

ALMEIDA, Luís A. G. 1; TAVARES, Fernando Oliveira 2 e PACHECO, Luís M. M. A. D. 3

Recebido: 02/01/2019 • Aprovado: 05/07/2019 • Postado 22/07/2019

RESUMO: O presente artigo aborda o Price-to-Earnings Ratio como instrumento de avaliação de ativos, tendo como objetivo identificar as determinantes deste indicador das empresas não financeiras do mercado de capitais Português no período de 2002 a 2013, contribuindo assim para resolver a divergência existente nos vários estudos teóricos e empíricos sobre este tema, proporcionando aos investidores o conhecimento de outros indicadores aquando da avaliação do Price-to-Earnings Ratio. O artigo baseia-se nas teorias mais relevantes para a explicação das determinantes do Price-to-Earnings Ratio, após aplicação da metodología de Regresão Linear Múltipla, os resultados sugerem a existência de vários indicadores significativos, tais como a política de dividendos, que influencia positivamente, o rendimento dos dividendos, o rating soberano e as oportunidades de crescimento. Estes três últimos indicadores influenciam negativamente o valor do indicador. Este estudo contribui para a compreensão dos fatores determinantes do Price-to-Earnings Ratio das empresas cotadas na Euronext Lisboa, visando um maior conhecimento científico no contexto da compreensão dos fatores determinantes deste indicador, bem como como auxiliar na tomada de decisões das corporações e dos investidores. |

ABSTRACT: This paper uses the Price-to-Earnings Ratio as an asset evaluation and indicator, aiming to identify the determinants of that ratio for non-financial companies in the Portuguese capital market from 2002 to 2013, thereby helping to solve the conflict existing in the various theoretical and empirical studies on this topic and providing investors with the knowledge of other indicators when assessing the Price-to-Earnings Ratio. The paper is based on the most relevant theories to explain the determinants of the Price-to-Earnings ratio. After applying the Multiple Linear Regression Method, the results suggest the existence of several important indicators, such as dividend policy, which has a positive influence, the dividend yield, the sovereign rating and growth opportunities. These last three indicators negatively influence the value of the ratio. This study contributes to the understanding of the determining factors of the Price-to-Earnings ratio of companies listed on Euronext Lisbon, designed to further scientific knowledge in the context of understanding of the determinants of that ratio, as well as to assist in making corporate and investment decisions. |

O PER (price-to-earnings ratio) constitui, porventura, o indicador mais utilizado no mercado acionista, sendo um indicador fácil de calcular, interpretar e comparar. Por um lado, desde os trabalhos de Graham e Dodd (1934), Gordon e Shapiro (1956) e Gordon (1962) que o PER (ou o seu inverso, o indicador E/P) tem sido alvo de investigação por parte da comunidade acadêmica. Por outro lado, a imprensa e os practioniers do mercado bolsista utilizam-no amplamente como instrumento de avaliação de ativos e índices.

A compreensão das principais determinantes do PER é de grande importância para investidores, gestores de carteiras, analistas de mercado e acadêmicos, pois o tema da valorização de ações é crucial para a tomada de decisões de investimento. Apesar desta temática não ter produzido tantos estudos científicos como outras áreas das finanças, como por exemplo a política de dividendos ou a estrutura de capitais, não deixa de ser de grande relevo para a gestão de carteiras.

Este instrumento de análise e avaliação de ativos e índices e que indica, grosso modo, o número de anos necessários à recuperação do investimento, começou a ganhar relevância com a implementação da estratégia buy and hold, ideias construídas sobre a diligente, quase cirúrgica, avaliação financeira por Benjamin Graham, as quais se tornaram num método bem-sucedido para análise de investimento.

A obra de Graham é lendária nos círculos de investimento e tem o PER como um dos seus “atores principais”, enumerando princípios de investimento que ainda hoje são recorrentemente usados, como exemplo mais atual podemos mencionar o bilionário Warren Buffett, um dos maiores investidores de sempre e grande seguidor e defensor da prática de Benjamin Graham.

Notabilizada a importância deste indicador, como instrumento de análise e apoio nas decisões de investimento, quer seja para gestores de carteiras, analistas de mercado ou acadêmicos, por forma a perceber o que determina a valorização de ações, testamos para o mercado de capitais português as determinantes do PER.

Neste sentido é testado empiricamente as determinantes do PER, para as empresas não financeiras cotadas na Euronext Lisbon entre 2002 e 2013, tendo sido estudadas um conjunto de variáveis macroeconômicas e financeiras, e iniciando o estudo no período temporal em que coincide exatamente com o momento da conversão física da moeda nacional para o euro. Assim, com este estudo abre-se uma oportunidade de contributo na compreensão dos fatores determinantes do PER, sendo o primeiro trabalho com este objetivo, para o mercado de capitais português, visando contribuir para um maior e melhor conhecimento científico no âmbito da compreensão das determinantes do PER.

Este trabalho está estruturado em quatro secções. Nesta primeira secção, apresenta o múltiplo PER (ou P/E) e as suas determinantes fundamentais e efetua a revisão da literatura sobre os principais artigos empíricos que procuraram investigar as variáveis explicativas do PER. A segunda secção descreve as hipóteses, a metodologia e os dados a serem utilizados na análise de regressão e a secção seguinte apresenta e discute os resultados das estimações efetuadas. Por último, a sexta secção conclui o artigo com um resumo das principais conclusões.

O PER ou price-to-earnings-ratio (adiante designado por P/E), é calculado por:

PER = P0 / EPS0

Ou seja, a cotação a dividir pelos resultados por ação (EPS ou earnings-per-share) ou, a nível agregado, a capitalização bolsista a dividir pelos resultados líquidos. Representa assim o valor que o mercado está disposto a pagar por unidade de lucro da empresa, indicando, grosso modo, o número de anos necessários à recuperação do investimento (assumindo uma distribuição integral dos resultados como dividendos).

A maioria dos trabalhos sobre as determinantes do P/E utiliza como ponto de partida o modelo de desconto dos dividendos com crescimento constante de Gordon e Shapiro (1956), popularizado por Gordon (1962). Ou seja:

P0 = D1 / (r-g)  P0/E0 = (D1/E0) / (r-g)

P0/E0 = (D1/E0) / (r-g)  P0/E0 = [D0.(1+g)/E0] / (r-g)

P0/E0 = [D0.(1+g)/E0] / (r-g)

P0/E0 = (1-b).(1+g) / (r-g)(1)

P0/E0 = (1-b).(1+g) / (r-g)(1)

onde:

Di = dividendo do ano i

Ei = resultados por ação do ano i

r = taxa de juro exigida em investimento com nível de risco similar

g = taxa de crescimento constante, perpétua, dos dividendos

b = taxa de retenção de resultados (i.e., 1-b = indicador do payout)

Logo, nesta abordagem, o indicador P/E é uma função do payout, da taxa de juro exigida e da taxa de crescimento dos dividendos. O indicador P/E é amplamente utilizado pelos analistas financeiros pois apresenta as seguintes vantagens: i) tem uma interpretação simples e direta, pois representa o preço pago em relação aos rendimentos obtidos; ii) é fácil de calcular e permite estabelecer comparações entre ações; iii) pode ser utilizado como proxy para outras características da empresa, nomeadamente, o seu nível de risco e taxa de crescimento; e iv) inclui a perceção do mercado em relação às políticas estratégicas e financeiras da empresa. Note-se que o P/E depende de um conjunto de fatores, alguns deles fora do controle da empresa, tais como as taxas de juro, e outros intrínsecos à empresa, tais como o seu nível de risco, a sua taxa de crescimento e a rentabilidade dos seus investimentos. O P/E aumenta, ceteris paribus, se as taxas de juro caírem, se o nível de risco da empresa diminuir e se os seus resultados após impostos aumentarem. O P/E aumenta igualmente se a rentabilidade dos investimentos da empresa for superior à taxa de rentabilidade exigida pelos acionistas. Finalmente, na sua abordagem básica, a utilização do indicador P/E apenas será apropriada para empresas em fase de maturidade ou estabilidade.

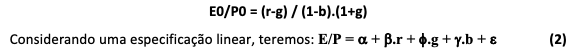

Enquanto aquelas variáveis têm sido incluídas em quase todos os modelos P/E, estes utilizam geralmente uma abordagem de regressão e especificam uma relação linear entre as variáveis e o P/E. Como o indicador E/P está mais linearmente relacionado com a taxa de juro, risco e crescimento dos resultados do que o indicador P/E, diversos estudos utilizam o indicador E/P como variável dependente na análise de regressão (Beaver e Morse, 1978; White, 2000; Jain e Rosset, 2006; Dudney, Jirasakuldech e Zorn, 2009, entre outros).

Ou seja, de (1):

Além das variáveis tradicionais consideradas na especificação básica de Gordon, iremos, à semelhança dos diversos trabalhos a seguir descritos, utilizar neste estudo um conjunto adicional de outras variáveis.

Existe uma literatura extensa sobre a associação entre o indicador P/E e as suas determinantes fundamentais, quer em termos de estimações cross-section, quer em termos de estimações de séries temporais. Refira-se que, a maior parte dos estudos reportam-se a mercados bolsistas desenvolvidos e com elevada liquidez, principalmente, mercados da América do Norte. São muito menos os trabalhos de investigação nesta área aplicados a mercados bolsistas menos profundos, nomeadamente, de países emergentes. Entre as principais razões para essa diferença estará a dificuldade dos pesquisadores disporem de séries longas para as diferentes variáveis e a maior sujeição dos mercados menos líquidos a fatores exógenos, tais como, alterações na política fiscal, frequência das mudanças na composição dos índices e suas regras de cálculo, etc.. Além disso, habitualmente, a análise do indicador P/E considera geralmente períodos curtos, não utiliza diversas variáveis de cariz macroeconômico no mesmo estudo e não testa a estabilidade dos resultados em diferentes sub-períodos. Esta última questão é relevante, pois permite aferir da robustez da associação ente o indicador P/E e um conjunto de variáveis, relação essa muitas vezes dependente do período temporal analisado, promovendo por isso a contradição verificada entre os resultados de diversos pesquisadores. No âmbito de estudos com dados cross-section temos, entre outros, Beaver e Morse (1978), Craig, Johnson e Joy (1987), Zarowin (1990), Cho (1994), Fairfield (1994) e Allen e Cho (1999). Em relação a estudos com séries temporais, destacamos os trabalhos de, entre outros, Modigliani e Cohn (1979), Reilly, Griggs e Wong (1983), Kane, Marcus e Noh (1996), Loughlin (1996), White (2000), Ramcharran (2002), Gill (2003), Shamsuddin e Hiller (2004), Jain e Rosset (2006), Anderson e Brooks (2006), Dudney et al. (2009), Kumar e Warne (2009), Azam (2010) e Afza e Tahir (2012). Beaver e Morse (1978), com base numa amostra de 25 empresas norte-americanas, ao utilizarem o beta das ações como medida de risco e a variação percentual nos resultados por ação como medida do crescimento dos resultados, não encontraram uma relação significativa entre o P/E e as variáveis risco e crescimento. Consciente da possibilidade dos dados históricos (ex-post) constituírem proxies inferiores das expectativas, Zarowin (1990), utilizou uma medida ex-ante (previsão) do crescimento dos resultados para 80 empresas. Este autor encontrou uma relação significativa do indicador P/E com o crescimento previsto a longo-prazo, embora essa relação não exista relativamente ao crescimento passado ou ao risco. O trabalho de Allen e Cho (1999) partiu de uma amostra de 90 empresas e utilizou medidas ex-post e ex-ante de crescimento e de risco (dimensão da empresa e instabilidade dos resultados passados), evidenciando que o crescimento previsto é um forte previsor do indicador P/E, ao contrário do que acontece com os dados históricos. Através de uma metodologia ARCH, Kane et al. (1996) estimaram a volatilidade do indicador P/E, utilizando o indicador P/E do índice S&P500 como variável dependente. Para aqueles autores, apenas a variável volatilidade do mercado se mostrou significativa. Loughlin (1996) e White (2000), em estudos sobre as determinantes do indicador P/E para o S&P500, encontraram uma relação positiva entre aquele indicador e o payout e o crescimento esperado dos resultados, e uma relação negativa face à taxa de juro sem risco. Os modelos que incorporam de forma autónoma a taxa de inflação também encontram uma relação negativa dessa variável com o indicador P/E (por exemplo, Reilly et al., 1983 e Kane et al., 1996). Ramcharran (2002) realiza uma análise empírica das determinantes do indicador P/E num conjunto de 21 mercados emergentes, destacando a importância do crescimento econômico e do risco de crédito. Para além das determinantes fundamentais do indicador P/E, diversos estudos identificaram outras variáveis com impacto potencial sobre aquele indicador, por exemplo, a inflação, a volatilidade do mercado, a fase do ciclo económico, o sentimento dos consumidores, as taxas de crescimento observadas nos mercados bolsistas, o indicador entre a dívida e o capital, o risco de incumprimento ou uma medida da oferta de moeda. Por exemplo, Jain e Rosset (2006) tentam confirmar o resultado intrigante de Modigliani e Cohn (1979), que encontraram uma relação positiva entre a inflação e o inverso do indicador P/E (i.e., E/P). À semelhança de outros autores, Jain e Rosset (2006) utilizam o indicador E/P, em lugar do habitual indicador P/E, pois este tem o defeito de tender para infinito à medida que os resultados (earnings) tendem para zero. O indicador E/P também tem a vantagem de ser diretamente comparável com as taxas de rentabilidade de outros títulos, nomeadamente, obrigações. O indicador E/P pode ser visto como a taxa atual de rentabilidade dos resultados e, contrariamente ao indicador P/E, relaciona-se de forma linear com as taxas de juro. No seu trabalho, Jain e Rosset (2006), com base no mercado norte-americano, consideram o período 1952-2003 e focalizam a sua atenção nas variáveis taxa de juro real, taxa de crescimento esperada para o PIB, inflação esperada e três medidas de risco macroeconômico. Relativamente à relação do indicador E/P com a inflação, aquela é significativamente negativa no período 1952-1972, acontecendo o contrário no período posterior. Além disso, aqueles autores não encontram uma relação significativa entre o indicador E/P e a taxa de juro real, sendo também a relação com a taxa de crescimento esperada para o PIB real bastante instável. Jain e Rosset (2006) resumem os seus resultados afirmando que a crença generalizada presente na literatura da existência de uma influência significativa das taxas de juro e de inflação e do sentimento econômico sobre os preços das ações tem de ser vista com alguma cautela. Na mesma linha de investigação, Dudney et al. (2009) examinam os fatores que afetam as variações no indicador E/P, ao longo do tempo, num mercado alargado (S&P 500), no período de 1964-1999. No desenvolvimento do seu modelo, Dudney et al. (2009) utilizam um número limitado de variáveis, as quais podem ser justificadas teoricamente, e incluem variáveis que captam o impacto de alterações nas crenças dos investidores e nos impostos. Os seus resultados são consistentes com a noção de que os impostos e a confiança dos investidores são determinantes significativas do E/P. Além disso, o indicador de pagamento de dividendos, o indicador dívida/ativos, o declive da curva de rendimentos, as taxas de juro de curto prazo e as estimativas de crescimento são também variáveis explicativas significativas.

De um modo geral, os trabalhos empíricos anteriores confirmam a importância das variáveis fundamentais do modelo de desconto dos dividendos na explicação das variações do indicador P/E. No entanto, o sentimento dos consumidores, os impostos e a alavancagem (dívida/ativos) parecem também ser variáveis significativas.

Conforme reflete a revisão da literatura, a análise das determinantes do indicador P/E tem-se focalizado principalmente em mercados bolsistas desenvolvidos e profundos, nomeadamente, da América do Norte e do Reino Unido. As aplicações a mercados de menor dimensão são mais raras, existindo alguns trabalhos aplicados a mercados emergentes (e.g., Erb, Harvey e Viskanta, 1996; Nikbakht e Polat, 1998 e Ramcharran, 2002). Tanto quanto é do conhecimento dos autores, não existem trabalhos publicados com o tratamento desta questão aplicada ao mercado português.

Nesta secção procede-se ao enquadramento das discussões de investigação e à enunciação das diferentes hipóteses a serem testadas e, numa segunda fase, apresenta-se e descreve-se a amostra. Numa terceira fase, descreve-se a metodologia de investigação usada para estimar os resultados empíricos. As hipóteses de investigação inscrevem-se na lógica teórica da problemática do trabalho de investigação, baseada na literatura revista, e na lógica de testar os fatores determinantes do PER.

A rentabilidade dos dividendos é um dos tributos recorrentes na explicação do P/E, considerado em diversos estudos empíricos e teorias financeiras, tendo sido testado por autores como Reilly et al. (1983), Kane et al. (1996), Loughlin (1996), White (2000) e Dudney et al. (2009). Contudo, os autores não encontraram resultados consensuais relativamente à relação com o indicador P/E, tendo alguns autores encontrado relações negativas para alguns mercados e espaços temporais, enquanto que outros autores encontraram relações positivas. Estas pesquisas levaram-nos a formular a seguinte hipótese:

H1.: Empresas que apresentam uma maior rentabilidade dos dividendos apresentam indicadores P/E mais baixos, ceteris paribus.

A análise financeira da empresa é um dos métodos utilizados por analistas e investidores para avaliar a empresa, por forma a apoiar nas decisões de investimento. Indicadores financeiros e outros, são usados como proxy para avaliação do risco que o investidor poderá correr, quando este se torna credor da empresa, apoiando na análise das perspetivas de rentabilidade do investimento. Este tipo de indicadores não foram encontrados na literatura como sendo estatisticamente significativos na relação com o P/E, contudo autores como Dudney et al. (2009) testaram a relação entre o risco exigido para investir e o indicador P/E, enquanto Ramcharran (2002) testou a relação entre o risco de crédito e o indicador P/E. No entanto, na literatura nacional e internacional, encontram-se diversos autores que relacionam o risco financeiro com a política de dividendos, sendo que esta está intrinsecamente relacionada com o P/E. Para o mercado de capitais português podemos referir autores como Benzinho (2007), Ribeiro (2010), Cordeiro e Machado (2013) e Almeida et al. (2015), que recorreram a este tipo de indicadores. Contudo, o interesse pela avaliação da “saúde” financeira das empresas, levou-nos a testar indicadores desta natureza e a formular a seguinte hipótese:

H2: Existe uma associação significativa entre o risco financeiro da empresa e o indicador P/E, ceteris paribus.

As oportunidades de crescimento, são apresentadas na literatura como uma das determinantes do indicador P/E. Autores como Zarowin (1990), Cho (1994), Afza e Tahir (2012), encontram uma relação significativa e positiva com o indicador P/E. Autores como Reilly et al. (1983) e White (2000) recorreram ao crescimento dos resultados como proxy do crescimento e Loughlin (1996) testou a relação entre os ganhos esperados e o indicador P/E, tendo os autores encontrado uma relação positiva com o P/E. Nesta linha formulamos a seguinte hipótese:

H3: Existe uma associação significativa entre as oportunidades de crescimento e o indicador P/E.

Gordon (1959) definiu os dividendos como a forma de pagamento fragmentada que os investidores esperam receber, e apontou como causa mais provável para a distribuição de dividendos os lucros retidos. Na literatura revista, autores como Reilly et al. (1983), Kane et al. (1996), Dudney et al. (2009), Azam (2010) e Afza e Tahir (2012) encontraram nos seus estudos uma relação estatisticamente significativa e positiva do crescimento de lucros da empresa, ou de uma elevada política de dividendos, com o indicador P/E. No seguimento dos estudos mencionados formulamos a seguinte hipótese:

H4: Existe uma associação significativa entre a distribuição de dividendos e o indicador P/E, ceteris paribus.

O rating soberano reflete a influência de um conjunto de variáveis macroeconômicas sobre o consumo, daí testarmos esta variável por forma a captar o binómio risco-rentabilidade da economia, ou seja, inclui-se no estudo uma variável macroeconômica, à semelhança de White (2000), Dudney et al. (2009) e Ramcharran (2002). Além disso, é uma variável prospetiva, pois o indicador é calculado com base nas previsões (a um ano), por parte das condições econômicas dos países, logo da confiança dos consumidores e da sua capacidade em investir. Autores como White (2000), Dudney et al. (2008), Ramcharran (2002) e Jain e Rosset (2006) testaram a relação entre variáveis de índole macroeconômica e o indicador P/E, não tendo sido consensuais nos resultados encontrados. O que nos permitiu formular a nossa quinta hipótese:

H5: Existe uma associação significativa entre variáveis macroeconômicas e o indicador P/E, ceteris paribus.

A Tabela 1 apresenta as diferentes variáveis utilizadas na regressão e respetivos sinais esperados.

Tabela 1

Variáveis independentes e sinais esperados

HIP. |

ACRÓNIMO |

VARIÁVEIS INDEPENDENTES |

SINAL ESPERADO |

H1 |

DIVYELDANT |

Dividendo Yield do exercício anterior |

- |

H2 |

SOLV |

Solvabilidade |

- |

H3 |

QTOBIN |

Qtobin |

+/- |

H4 |

PAYOUTANT |

Payout ratio do exercício anterior |

+ |

H5 |

RATING |

Rating |

- |

A nossa amostra recai sobre o mercado bolsista português, no período temporal entre 2002 e 2013. Neste período temporal, foram tidos em consideração os seguintes critérios de seleção na obtenção da nossa amostra final:

i. O contexto econômico-financeiro português no período em estudo admitiu duas grandes alterações: a primeira foi a conversão da moeda nacional, do escudo para o euro. Esta alteração fez com que fossem incluídas as empresas só após esta data, desde 2002, por forma a termos valores uniformes e todos na mesma unidade de coerência; a segunda foi a alteração do sistema contabilístico do Plano Oficial de Contabilidade (POC) para o Sistema de Normalização Contabilística (SNC), tendo sido tida em conta e incorporada na análise dos relatórios económicos e financeiros das empresas;

ii. Não foram incluídas na amostra final as empresas de natureza financeira e desportiva devido à especificidade que estes setores apresentam, bem como pelas suas estruturas de contas. Este critério já tinha sido seguido por outros autores, como Papadopoulos e Charalambidis (2007) e Almeida et al. (2015).

A amostra final ficou, assim, reduzida a um período temporal de 12 anos e a 12 empresas que cumprem integralmente os critérios de seleção anteriormente enunciados e que procederam ininterruptamente ao pagamento de dividendos em todos os anos considerados.

O presente estudo empírico recorreu a várias fontes para obtenção dos dados necessários, sendo estas a EuronextLisbon, a Comissão do Mercado de Valores Mobiliários (CMVM) e Moody’s Investors Services (classificação de rating linearizada).

Após estas particularidades aplicadas, procedeu-se ao cálculo de um conjunto de indicadores econômico–financeiros. Após os cálculos dos vários indicadores, bem como das transformações consideradas necessárias e supracitadas, exportaram-se os dados para o software estatístico Statistical Package for the Social Sciences (SPSS), versão 21, com vista ao seu tratamento estatístico.

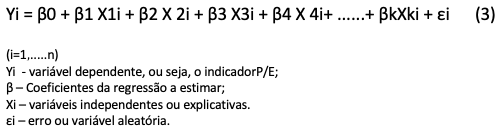

Por forma a testar as determinantes do PER, surge a inevitabilidade de se proceder à estimação de um modelo econométrico, optou-se pela realização de uma pesquisa de índole quantitativa e correlacional. Quantitativa por recorrer a dados numéricos e correlacional porque visa explorar e determinar a existência de relações entre as variáveis no plano hipergeométrico.

A metodologia de investigação usada na construção do modelo para testar as hipóteses de objeto de estudo, recaiu, à semelhança de Kane et al. (1996), White (2000) e Almeida et al. (2015), no Modelo de Regressão Linear Múltipla (MRLM). Este modelo consiste numa técnica de análise de dados que assume a existência de uma relação linear entre a variável dependente e um conjunto de variáveis explicativas, ou independentes (Gujarati, 2003).

Na regressão foi considerado o p-value para um nível de significância de 5%. A seleção das variáveis com poder discriminativo foi efetuada com recurso ao método Stepwise, por forma a obter o melhor modelo possível (Marôco, 2014).

Após obtenção do melhor modelo, testaram-se os pressupostos do MRLM pela análise do coeficiente de correlação (R), do coeficiente de determinação (R2), dos testes de resíduos de Durbin-Watson e da normalidade de Kolmogorov-Smirnov. Gujarati (2003) alega que as variáveis utilizadas no MRLM devem respeitar os pressupostos da normalidade de resíduos, homocedasticidade, linearidade dos coeficientes, ausência de correlação entre os resíduos e da multicolinearidade.

A relação funcional apresentada no MRLM entre a variável dependente e as variáveis independentes é do tipo:

Neste âmbito, testou-se o poder explicativo das variáveis independentes sobre a variável dependente e o modelo final inclui apenas as variáveis que se apresentam estatisticamente significativas e que satisfazem os pressupostos do MRLM.

O método dos mínimos quadrados é o utilizado para estimar os parâmetros do modelo, em que as estimativas dos coeficientes de regressão são obtidas de modo a que os erros ou resíduos do modelo de regressão linear, calculados por ei βyi βyˆi,sejam mínimos, e a estimação do coeficiente da regressão (βkXki é obtida depois de considerar o efeito das outras variáveis independentes sobre a dependente, pela determinação do mínimo da função da soma dos quadrados dos erros (SQE) do modelo.

Os pressupostos foram testados pela recorrência aos testes de ajustamento e pela interpretação gráfica.

Outro pressuposto do modelo a validar é a homogeneidade dos resíduos, testada empiricamente através do teste White (White, 1980), sob as seguintes hipóteses:

H0: As variâncias dos resíduos são homogéneas, e

H1: as variâncias dos resíduos não são homogéneas.

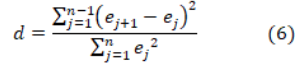

A estatística do teste White (White, 1980) é dada por:

![]()

O pressuposto da distribuição normal dos erros pode ser verificado graficamente (Marôco, 2014) através do gráfico de probabilidade normal (normal probability plot).

A multicolinearidade das variáveis explicativas, que ocorre quando as mesmas são altamente correlacionadas entre si, é outro pressuposto a ser testado. Este pressuposto pode ser avaliado através do fator inflacionário de variância (VIF). Quando este indicador apresenta o valor 1 corresponde à não existência de autocorrelação e quando apresenta valores acima do valor limite de 5 é considerada a existência de autocorrelação (Marôco, 2014).

A independência dos resíduos, é outro dos pressupostos a ser validado. Este verifica-se através da estatística de Durbin-Watson, a qual mede a correlação entre cada resíduo e o resíduo para o período imediatamente anterior, testando a presença de autocorrelação entre os erros ou resíduos do modelo de regressão linear. Se a autocorrelação estiver presente num conjunto de dados, o modelo de regressão poderá ficar seriamente comprometido.

O pressuposto da independência dos resíduos é testado pelas seguintes hipóteses:

H0: ρ=0 existe independência. H1: ρ≠0 existe dependência.

Segundo Marôco (2014), de uma forma mais ou menos empírica, não rejeitamos H0 se d ≈ 2,0 (±0,2), mas de uma forma mais exata para este teste, deve-se comparar o valor de d com o limite inferior (dL) e um limite superior (dU), estes limites retiram-se da tabela “Critical Values for the Durbin-Watson Test”, para um nível de significância de 5%, por forma a testar as hipóteses H0: não existe autocorrelação entre os resíduos vs. H1: existe autocorrelação entre os resíduos.

No MRLM, pela aplicação do método Stepwise, todas as variáveis consideradas são estatisticamente significativas para um nível de significância de 5%, e traduz-se, tal como em Ribeiro (2010), no método dos mínimos quadrados ordinários (MQO) com desvios padrões robustos. Este método revela-se adequado para colmatar eventuais problemas de heteroscedastecidade, suscetíveis de surgirem em amostras seccionais.

Para demonstrar a inferência estatística do modelo de regressão, que consideramos mais explicativo e robusto, iniciamos com uma abordagem à análise de variâncias do modelo, o que permite testar as hipóteses, H0: β1=β2=...=βk=0 vs H1: ∃i≠βi≠0; (i=1,...,k). O valor da estatística F que possui distribuição F-Snedecor, apresenta um valor de 29,35. A esta estatística está associado um p-value = 0,00, o que significa que é estatisticamente significativa para um nível de significância de 5%, rejeitando-se H0 em detrimento de H1, de onde se pode concluir que o modelo é significativo.

A presença de multicolinearidade foi verificada através do VIF, sendo que o modelo não apresenta problemas de multicolinearidade e pela matriz de correlação de Pearson conclui-se que as variáveis não apresentam correlação forte entre si.

Relativamente ao pressuposto da independência dos resíduos, através da tabela “Critical Values for the Durbin-Watson Test” não rejeitamos H0, pelo que se pode concluir pela não existência de autocorrelação entre os resíduos.

Tabela 2

Estatísticas descritivas (média e desvio padrão)

e matriz de correlações entre as variáveis

|

média |

d.p. |

DivYeldAnt |

Solv |

QTobin |

PayoutAnt |

Rating |

DivYeldAnt |

,0381 |

,04054 |

1 |

|

|

|

|

Solv |

,5245 |

,30500 |

0,204 |

1 |

|

|

|

Qtobin |

,5577 |

,60918 |

-0,196 |

-0,070 |

1 |

|

|

PayoutAnt |

,4742 |

,53370 |

0,152 |

-0,214 |

0,309 |

1 |

|

Rating |

12,25 |

4,2612 |

-0,400 |

-0,235 |

0,179 |

0,053 |

1 |

Pela análise dos gráficos de resíduos, normal probability plot, conclui-se que os resíduos apresentam uma distribuição normal, analisando o gráfico scatterplot, não estamos na presença de homocedasticidade, corroborou-se pelo teste de raiz unitária que a série é estacionária.

A Tabela n.º 2 apresenta as estatísticas descritivas das variáveis utilizadas no estudo (média e desvio-padrão) e a matriz de correlações simples entre as diferentes variáveis.

Relativamente aos coeficientes de correlação, a intensidade de associação linear entre variáveis mais elevada é de 0,4, de onde podemos concluir que todas as variáveis apresentam correlações fracas, o que indica a ausência de problemas de multicolineariedade.

O objetivo deste estudo é analisar as determinantes do indicador P/E no contexto do mercado de capitais português, não existindo ainda qualquer estudo que avalie determinantes específicos relativos ao indicador P/E.

Começamos por referir que foi testada a estabilidade dos resultados em dois sub-períodos (2002/07 e 2008/2013), procurando-se evidenciar um efeito da crise financeira. No entanto, tal variável dummy nunca se revelou significativa.

A tabela n.º 3 apresenta o resumo de modelos testados, com o último modelo considerado como o melhor modelo explicativo, onde estão explícitos os coeficientes de determinação, os coeficientes de determinação ajustados, a estatística de Durbin Watson e a estatística F.

Pela observação dos valores absolutos dos coeficientes de regressão estandardizados, verifica-se que as variáveis que apresentam contribuições relativas na explicação do indicador P/E, são o dividend yield do exercício anterior, o payout do exercício anterior, a solvabilidade, o Q Tobin e o rating.

Analisando o efeito explicativo das variáveis independentes sobre a variável dependente, comprova-se relativamente à variável DivYeldAnt, testado em H1, que apresenta uma relação negativa com o indicador P/E. Sendo esta relação justificada devido a este indicador evidenciar a percentagem da remuneração dos acionistas dependentes do dividendo, pelo que, ocorrendo uma distribuição sob a forma de dividendos, tal produzirá um aumento do valor da cotação, e esta valorização da cotação e rentabilidade do dividendo altera a percentagem de remuneração do acionista, ceteris paribus.

Esta evidência de um efeito significativo e negativo na relação com o indicador P/E, leva-nos a concluir que a maior rentabilidade dos dividendos evidenciados no final do exercício econômico, proporciona uma diminuição do tempo na recuperação do investimento por parte do investidor, indo ao encontro dos resultados encontrados por Kane et al. (1996) e White (2000).

Tabela n.º 3

Resumo dos outputs de alguns modelos estatisticamente significativos

|

Modelo 1 |

Modelo 2 |

Modelo 3 |

Modelo 4 |

Modelo 5 |

(Constante) |

419,588** |

-45,386 |

189,419 |

485,140** |

980,481** |

DivYeldAnt |

-13388,217*** |

-15727,055*** |

-17436,698*** |

-16300,273*** |

-17389,307*** |

PayoutAnoAnterior |

|

1168,563*** |

1349,817*** |

1258,553*** |

1267,197*** |

QTobin |

|

|

-458,307*** |

-439,367*** |

-413,586** |

Solv |

|

|

|

-583,944* |

-680,889** |

Rating |

|

|

|

|

-36,384* |

R |

0,448 |

0,678 |

0,710 |

0,723 |

0,734 |

R2 |

0,201 |

0,459 |

0,504 |

0,523 |

0,538 |

R2a |

0,194 |

0,451 |

0,492 |

0,508 |

0,520 |

D W |

1,742 |

1,679 |

1,777 |

1,801 |

1,811 |

F |

32,610*** |

54,766*** |

43,355*** |

34,852*** |

29,350*** |

Variável dependente: PER

*significância p <0,05; ** significância p <0,01; *** significância p <0,001

No presente estudo, o risco financeiro, a disponibilidade de meios líquidos e a estrutura financeira, mesmo sem encontrar suporte na literatura direta, foram testadas em H2 sob indicadores de liquidez, solvência e cash flow, no entanto, não mostraram ser estatisticamente significativos, com exceção da variável Solv, que apresenta uma relação significativa mas negativa na explicação do indicador P/E.

Este indicador tem como escopo a avaliação da capacidade da empresa solver os compromissos, e determina a sua independência face a capitais terceiros, de uma forma genérica, quanto mais próximo da unidade estiver este indicador maior estabilidade financeira é apresentada pela empresa.

Esta relação estatisticamente significativa no modelo, contudo negativa na determinação do indicador P/E, indica-nos que quanto maior for o valor deste indicador, menor dependência de capitais de terceiros apresenta a empresa, logo menor risco financeiro e maior a sua capacidade de cumprir compromissos, levando a uma diminuição do indicador P/E e sugerindo uma mais rápida recuperação do investimento realizado.

O risco, avaliado pela estabilidade/volatilidade dos resultados, foi testado empiricamente, não se evidenciando estatisticamente significativo na praça portuguesa na explicação do indicador P/E, contrariamente aos resultados encontrados por autores como Beaver e Morse (1978), Reilly et al. (1983) e Kane et al. (1996), que encontraram relações significativas, apesar de não consensuais com o price-to-earnings.

O investimento e as oportunidades de crescimento são variáveis financeiras com elevada utilização em estudos com objetivos similares, como nos estudos de Allen e Cho (1999) e Afza e Tahir (2012). Em H3, foram testadas várias variáveis independentes como proxy das oportunidades de crescimento, recorrentemente usadas em estudos por autores como Fama e French (2001), DeAngelo et al. (2004), Holanda e Coelho (2012), Almeida et al. (2015).

Contudo, não se mostraram estatisticamente significativas, sendo unicamente a variável Q Tobin a mostrar ser estatisticamente significativa e com uma relação negativa com o indicador P/E. O indicador Q Tobin, desenvolvido por James Tobin em 1969 (Tobin, 1969), procura mostrar que o investimento é largamente determinado pela evolução do preço das ações e tem como finalidade avaliar a atratividade dos investimentos rentáveis. O q é definido como a relação entre o valor de mercado de uma empresa e o valor de reposição de seus ativos físicos. Este modelo está bem disseminado na literatura nacional e internacional nas áreas da contabilidade, economia e administração e é também um indicador utilizado pelos investidores no auxílio às decisões de investimento (Santos et al., 2011). O Q Tobin como determinante de novos investimentos e oportunidades de crescimento, indica-nos que q marginal > 1, sinaliza um valor de mercado superior ao custo de reposição para um investimento incremental, estimulando, assim, a expansão dos investimentos, e vise versa (Hayashi, 1982).

A relação negativa encontrada entre aquele indicador e o indicador P/E permite-nos concluir que um valor baixo no indicador espelha a falta de oportunidades de investimento e crescimento por parte da empresa. Perante esta relação inversa ao sentido apresentado pelo indicador P/E, permite concluir que esta falta de oportunidade de crescimento aumenta o tempo de recuperação do investimento pelos investidores.

Já ao analisarmos os resultados estatísticos quando dos testes de H4, podemos concluir que o indicador P/E apresenta uma correlação positiva com a distribuição de dividendos do exercício econômico anterior, o que significa que uma empresa que no ano anterior pratique uma política de dividendos elevada, com maior distribuição de dividendos, leva a um aumento do indicador P/E, permitindo concluir que as empresas que praticam elevada distribuição de dividendos, optando por distribuir resultados em detrimento do investimento, sinalizam o mercado da falta de possibilidades de investimento, o que poderá implicar um aumento do tempo de recuperação do investimento por parte do investidor. Contudo, será de referir que os dividendos nos últimos anos têm apresentado uma tendência a diminuir, mesmo a desaparecer (Fatemi e Bildik, 2012).

Além dos fatores específicos da empresa, alguns estudos têm incorporado variáveis macroeconômicas (Ramcharran, 2002; White, 2000; Jain e Rosset, 2006).

O rating soberano, aqui considerado o atribuído pela agência de rating Moody’s, tem como seus determinantes variáveis macroeconômicas, variáveis externas, variáveis governamentais e qualitativas. Nas variáveis macroeconômicas que determinam o rating, incluem-se o PIB per capita, a taxa de crescimento real do PIB, o desemprego, a inflação e o investimento. Já as variáveis externas, espelham a dívida externa, as reservas/importações, a conta corrente e o risco de liquidez. As variáveis governamentais, são a dívida pública e o saldo fiscal, já as variáveis qualitativas, incorpora variáveis como o incumprimento, a estabilidade política e o índice de corrupção. Com esta estimação, e teste de H5, pretendemos comparar os resultados obtidos com os estudos empíricos já existentes e perceber o impacto do rating soberano no indicador P/E.

Da estimação do modelo resultou que existe uma relação estatisticamente significativa e negativa entre o rating soberano e o indicador P/E, levando-nos a concluir que se o rating soberano desce proporciona um aumento de P/E, i.e., a avaliação de baixo valor da conjuntura econômica, social e política do país, cria dificuldades ao crescimento e resultados das empresas nacionais, levando a um aumento no tempo para os investidores recuperarem o seu investimento.

Compreender o indicador P/E, bem como as suas determinantes, é de grande importância para investidores individuais, gestores de fundos, analistas de mercado e tomadores de decisão, uma vez que a equidade na avaliação é muito importante para a tomada de decisões de investimento.

Neste trabalho, estudamos as relações entre o indicador P/E e variáveis de natureza estrutural, financeira e macroeconômica, ao longo de um período de 12 anos para as empresas não financeiras cotadas na Euronext Lisbon, tendo sido aplicado o método dos mínimos quadrados ordinários num MRLM em que a variável dependente é o indicador price-to-earnings.

A relação apresentada entre as variáveis permite concluir que os analistas ao recorrerem à análise do indicador price-to-earnings como critério de investimento, por forma a criarem valor para os investidores, analisam indiretamente outros critérios que influenciam o P/E, como o rating soberano, o rendimento dos dividendos, a política de dividendos que a empresa pratica, as oportunidades de crescimento e a capacidade financeira da empresa em fazer face a capitais de terceiros.

Relativamente à rentabilidade dos dividendos evidenciada no final do exercício econômico anterior, indica aos analistas que uma rentabilidade elevada proporciona uma diminuição do tempo na recuperação do investimento por parte do investidor, e uma diminuição do P/E.

Já uma boa capacidade da empresa em solver os seus compromissos, que apresenta boa independência face a capitais de terceiros, é uma variável da empresa que apoia na determinação do P/E, sugerindo uma recuperação do investimento feito em menor tempo.

O crescimento é largamente determinado pela evolução do preço das ações, e a atratividade dos investimentos rentáveis, tendo sido testadas as oportunidades de crescimento verificado através do Q Tobin. A relação negativa encontrada entre este indicador e o indicador P/E permite-nos concluir que a falta de oportunidades de crescimento ou investimento, por parte das empresas, proporciona um aumento no tempo de recuperação do investimento por parte dos investidores, sendo que estes devem procurar empresas que façam investimentos com a finalidade de crescer.

Uma empresa que pratique uma política de dividendos elevados sinaliza o mercado da falta de oportunidades de investimento, preterindo o investimento em prol da distribuição, o que poderá implicar um aumento de tempo de recuperação do investimento por parte do investidor.

Já a estabilidade econômica e política do país, avaliada no presente estudo pelo rating soberano, índice que espelha a dívida externa, as reservas/importações, o risco de liquidez, bem como o crescimento do PIB, a confiança dos consumidores, a estabilidade política entre outras, permite concluir que um país com baixa avaliação neste índice, influencia as empresas, nos seus resultados, crescimento e outros. Tal leva-nos a concluir que se o rating soberano desce proporciona um aumento de P/E, i.e., a avaliação de baixo valor da conjuntura econômica, social e política do país cria dificuldades ao crescimento e resultados das empresas nacionais, levando a um aumento no tempo para os investidores recuperarem o seu investimento.

As conclusões dos vários estudos empíricos sobre as determinantes do P/E, como referido anteriormente, não são consensuais, o que nos leva a acreditar que ainda muito se pode investigar nesta área.

Afza, T., & Tahir, M. S. (2012). Determinants of price-earnings ratio: the case of chemical sector of Pakistan. International Journal of Academic Research in Business and Social Sciences, 2(8), 331-343.

Allen, A. & Cho, J. (1999). Determinants of price-earnings ratios: further evidence. The Southern Business and Economic Journal, 2(3), 170-184.

Almeida, L., Pereira, E. & Tavares, F. (2015). Determinants of dividend policy: evidence from Portugal. Revista Brasileira de Gestão de Negócios, 17(54), 701-719.

Almeida, L., Tavares, F. & Pacheco (2017). Determinants do Earnings Per Share: Uma aplicação ao Mercado Português. Revista Espacios, 38(17), 6.

Anderson, K., & Brooks, C. (2006). The long‐term price‐earnings ratio. Journal of Business Finance & Accounting, 33(7‐8), 1063-1086.

Azam, M. (2010). Factors influencing the price-earnings multiples and stock values in the Karachi stock exchange. Interdisciplinary Journal of Contemporary Research in Business, 2(5), 105-139.

Beaver, W. & Morse, D. (1978). What determines price-earnings ratios?. Financial Analyst Journal, 34(4), 65-76.

Benzinho, J. (2007). The dividend policy of the Portuguese corporations: evidence from Euronext Lisbon. [MPRA Paper nº 1137]. Instituto Superior de Contabilidade e Administração de Coimbra – ISCAC, Coimbra, Portugal.

Cho, J. (1994). Determinants of earnings-price ratios: a reexamination. Review of Financial Economics, 3(2), 105-120.

Cordeiro, R., & Machado, M. (2013). Estratégia de valor ou de crescimento? Evidências empíricas no Brasil. Revista Brasileira de Gestão de Negócios, 15(46), 91-111.

Craig, D., Johnson, G. & Joy, M. (1987), Accounting methods and P/E ratios, Financial Analysts Journal, 43(2), 41-45.

DeAngelo, H., DeAngelo, L., & Skinner, D. (2004). Are dividends disappearing? Dividend concentration and the consolidation of earnings. Journal of Financial Economics, 72(3), 425-456.

Dudney, D., Jirasakuldech, B., Zorn, T. (2009), P/E changes: some new results. Journal of Forecasting, 28 (4), 358-370.

Erb, C., Harvey, C. & Viskanta, T. (1996), Political risk, economic risk, and financial risk. Financial Analysts Journal, Nov/Dec, 29-46.

Fairfield, P. (1994). P/E, P/B, and present value of future dividends. Financial Analysts Journal, 50(4), 12-31.

Fama, E., & French, K. (2001). Disappearing dividends: changing firm characteristics or lower propensity to pay? Journal of Applied Corporate Finance, 14(1), 67-79.

Fatemi, A., & Bildik, R. (2012). Yes, dividends are disappearing: Worldwide evidence. Journal of Banking & Finance, 36(3), 662-677.

Gill, S. (2003). Price-earnings ratio revisited. Finance India, 17(3), 937-951.

Gordon, M. & Shapiro, E. (1956). Capital investment analysis: the required rate of profit. Management Science, 3(1), 102-110.

Gordon, J. (1959). Dividends, earnings and stock price. Review of Economics and Statistics, 41(2), 99-105.

Gordon, M. (1962). The savings investment and valuation of a corporation. The Review of Economics and Stratistics, 44(1), 37-51.

Graham, B. & Dodd, D. (1934). Security Analysis, Nova Iorque: Mc-Graw Hill.

Gujarati, D. (2003). Basic econometrics (4th ed.). Boston: McGraw-Hill.

Hayashi, F. (1982). Tobin's marginal q and average q: A neoclassical interpretation. Econometrica, 50(1), 213-224.

Holanda, A., & Coelho, A. (2012). Dividendos e efeito clientela: evidência no mercado brasileiro. Revista de Administração de Empresas, 52(4), 448-463.

Jain, P. & Rosset, J. (2006), Macroeconomic variables and the E/P ratio: is inflation really positively associated with the E/P ratio? Review of Quantitative Finance and Accounting, 27(1), 5-26.

Kane, A., Marcus, A. & Noh, J. (1996). The P/E multiple and market volatility. Financial Analyst Journal, 52(4), 16-24.

Kumar, S., & Warne, D. P. (2009). Parametric determinants of price-earnings ratio in Indian capital markets. IUP Journal of Applied Finance, 15(9), 63-82.

Loughlin, J. (1996). Determinants of the Price-Earnings Multiple for the Standard & Poor’s 500 composite index and the effects of determinants volatility. Tese de Doutoramento não publicada, Universidade de St. Louis.

Marôco, J. (2014). Análise Estatística com o SPSS Statistics. 6. ed. Lisboa: ReportNumber.

Modigliani, F. & Cohn, R. (1979). Inflation, rational valuation and the market. Financial Analysts Journal, 35(2), 24-44.

MOODY´S INVESTORS SERVICE. Moody’s rating symbols and definitions. Ago. 2003. Disponível em: <www.moodys.com>. Acesso em: set. 2015.

Nikbakht, E. & Polat, C. (1998). A global perspective of P/E ratio determinants: the case of ADRS, Global Finance Journal, 9(2), 253-267.

Papadopoulos, D. & Charalambidis, D. (2007). Focus on present status and determinants of dividend payout policy: Athens stock exchange in perspective. Journal of Financial Management and Analysis, 20(2), 24-37.

Ramcharran, H. (2002). An empirical analysis of the determinants of the P/E ration in emerging markets. Emerging Markets Review, 3(2), 165-178.

Reilly, F., Griggs, F. & Wong, W. (1983). Determinants of the aggregate stock market earnings multiple. Journal of Portfolio Management, 1(1), 36-45.

Ribeiro, A. (2010). Determinantes da política de dividendos: evidência empírica para as empresas não financeiras cotadas na Euronext Lisbon. Revista Portuguesa e Brasileira de Gestão, 9(1-2), 15-25.

Santos, L.; Costa,D.; Alberto, J.; Gonçalves, M.; Faria, E. (2011). Análise do Q de Tobin como determinantes do investimento das empresas brasileiras. Revista de Administração Faces Journal, 2(3), 65-82.

Shamsuddin, A. & Hiller, J. (2004). Fundamental determinants of the Australian price-earnings multiple. Pacific-Basin Finance Journal, 12(5), 565-576.

Tobin, J. (1969). A General Equilibrium Approach to Monetary Theory. Journal of Money, Credit and Banking, 1(1), 15-29.

White, C. (2000). What P/E will the U.S. stock market support? Financial Analysts Journal, 56(6), 30-38.

White, H. (1980). A heteroskedasticity-consistent covariance matrix estimator and a direct test for heteroskedasticity. Econometrica, 48(4), 817-838.

Zarowin, P. (1990). What determines earnings-price ratios: revisited. Journal of Accounting, Auditing & Finance, 5(3), 439-457.

1. PhD in Corporate Strategic and Economic Analysis at the University of Vigo. Master in Economics at the University of Aveiro. Researcher at RGEAF Group, University of Vigo. Email: lgomes@uvigo.es

2. PhD in Industrial Management at the University of Aveiro. PhD in Corporate Strategic and Economic Analysis at the University of Vigo. Professor at Institute for Management Sciences and Tourism

3. PhD in Economics (Technical University of Lisbon). Associate Professor at Portucalense University. Email: luisp@upt.pt