Vol. 38 (Nº 44) Año 2017. Pág. 16

Santiago MURILLO 1; Elizabeth ARROYAVE 2; Nini MARÍN 3

Recibido: 09/05/2017 • Aprobado: 15/06/2017

3. Métodos de Estimación y datos

RESUMEN: La teoría de eficiencia financiera postula que los inversionistas racionales actúan en un mercado de valores empleando toda la información disponible. Esta investigación busca determinar si existió una mejora de la Eficiencia de Mercado en la Bolsa de Valores de Colombia a partir de la implementación de la Resolución 296/12 de la Superintendencia Financiera de Colombia, que disminuyó el Periodo ExDividendo, mediante el cálculo y análisis del Rendimiento ExDividendo. Mediante diferencia de medias se comprueba que no hubo mejoras en la Eficiencia y que la teoría de Costos Transaccionales las explica adecuadamente. |

ABSTRACT: Financial efficiency theory postulates that rational investors act in a stock market using all available information at a time, in particular, asymmetries in information. This research seeks to determine if there is an improvement of Market Efficiency in Colombia’s Stock Exchange due to the implementation of resolution 296/12 of the Financial Superintendence of Colombia, which decreased the ExDividend Period, by calculating and analyzing ExDividend Performance. |

Uno de los principales activos que componen los mercados de valores son las acciones, instrumentos financieros que ofrecen rentabilidad a su tenedor vía ganancias de capital obtenidas por el diferencial entre el precio de compra y el precio de venta de la acción y mediante el pago de dividendos. Los días alrededor de la fecha de pago del dividendo son conocidos como periodo ExDividendo, plazo durante el cual no se traspasa del derecho a percibir los dividendos pendientes de pago en una transacción bursátil, lo que implica que quien tuviese la acción antes del periodo ExDividendo será quien obtenga el mismo. Estos días varían según la regulación de cada país, en Colombia hasta 2012 fueron 11 días y en la actualidad son cuatro, de acuerdo con la resolución 296/2012 Superintendencia Financiera de Colombia.

La teoría de Mercado Eficiente planteada por Miller & Modigliani (1961), establece a través del principio fundamental de valoración que el precio de una acción corresponde al valor presente de sus flujos de caja futuros, entre ellos los dividendos a percibir por el accionista, así pues, el valor de la acción de la compañía debería disminuir en igual magnitud que el dividendo el día de reconocimiento del mismo. Sin embargo, estudios como Elton & Gruber (1970), Kalay (1982), Miller & Scholes (1982), Bali & Hite (1998), Frank & Jagannathan (1998), Elton, Gruber & Blake (2005), entre otros, han evidenciado que por diferentes factores esta teoría ideal, propia de los Mercados Eficientes no se cumple, ya que en la mayoría de los casos, el precio de mercado en el periodo ExDividendo disminuye en menor proporción que el dividendo.

En Colombia, desde la integración de las tres Bolsas de Valores (Medellín, Bogotá y Cali) en el año 2001, se ha evaluado el comportamiento del mercado en relación al rendimiento del dividendo, sin embargo, han sido pocos los estudios orientados a determinar los Efectos Estructurales que afectan el Rendimiento ExDividendo en el país, lo cual origina este estudio. Arroyave & Agudelo (2012) realizaron un extenso análisis del Rendimiento ExDividendo en Colombia entre 1999 y 2007, por lo cual se considera importante actualizar este estudio y validar sus conclusiones dados los cambios normativos tributarios y de mercado y la mayor liquidez que se ha evidenciado en el mercado accionario colombiano con el paso de los años Agudelo (2010).

En Colombia en el año 2012 se modificó la duración del periodo ExDividendo, pasando de 11 días a solo cuatro, mediante la norma Resolución 296/12 de la Superintendencia Financiera de Colombia, esto representa una disminución en el tiempo de pago efectivo del dividendo lo que puede modificar las preferencias de los distintos inversionistas frente al tema de dividendos como lo explica Ainsworth, Fong, Gallagher & Partington (2015) para el caso Australiano, donde la implementación de una regla que exigía mantener la acción 45 días antes del pago para acceder al dividendo convertible en un bono, modificó el apetito de los inversionistas por estos papeles.

Este estudio tiene como propósito identificar los efectos impositivos y microestructurales sobre la eficiencia de mercado a través del rendimiento ExDividendo, aplicado en un mercado financiero emergente. Así mismo, contrastar los resultados de Arroyave & Agudelo (2012) en el periodo 2001-2007 con datos recientes. Para ello el artículo está organizado de la siguiente manera: en la primera sección, se hace una revisión teórica acerca del Rendimiento ExDividendo, Efectos Impositivos, Microestructurales y de Costos de Transacción así como la Eficiencia de Mercado. En la segunda sección, se presenta la descripción general de la Prueba de Hipótesis de Medias como metodología a emplear para validar la presencia del rendimiento ExDividendo y la posible mitigación de los efectos. En la tercera sección, se describen los principales hallazgos obtenidos donde se presentan también las pruebas de robustez que contribuyen a confirmar los resultados obtenidos y, por último, se presentan unas conclusiones.

El periodo ExDividendo se entiende como el lapso de tiempo que transcurre entre el periodo de registro y pago de dividendos. El día antes del inicio del periodo ExDividendo es conocido como día CumDividendo y el primer día del periodo ExDividendo se conoce como día ExDividendo.

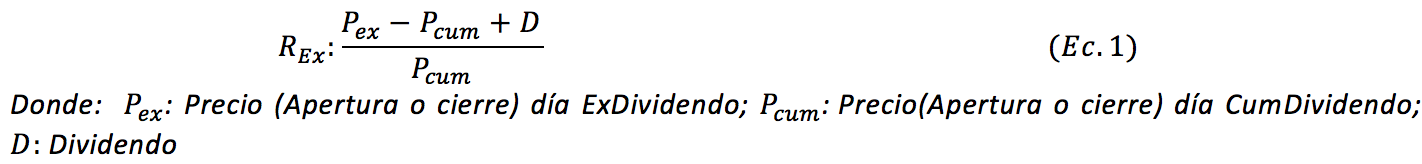

Dependiendo de la regulación de los países este periodo variará y para el caso colombiano actualmente corresponde a cuatro días hábiles hasta la fecha de pago del dividendo. Quien tuviera la acción antes de dicho periodo será quien reciba el dividendo y en caso de venderla durante este lapso de tiempo, basados en la Teoría del Mercado Eficiente de Miller & Modigliani (1961) se esperará que el precio disminuya en la misma magnitud del dividendo, lo cual en la realidad no se cumple de acuerdo a los hallazgos de Elton & Gruber (1970), Kalay (1982), Andrew Ainsworth & Lee, (2014), Jakob & Whitby, (2016) entre otros. Este comportamiento del precio de un activo financiero el día cum y ex dividendo daría lugar al Rendimiento ExDividendo (Ec. 1) el cual teóricamente debería ser igual a cero:

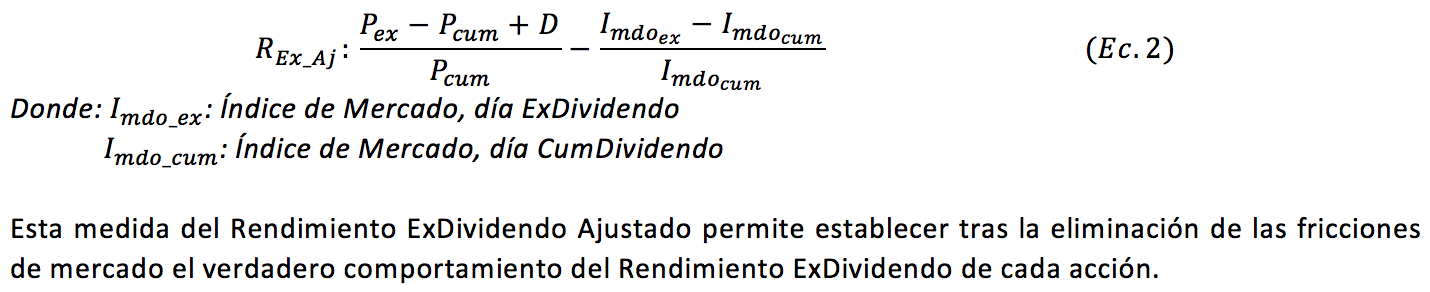

Adicionalmente, siguiendo la teoría del Modelo de Índice Único, la cual establece que los activos de un mercado no se comportan individualmente sino como bloque y por ende, el precio de éstos debería actuar similar que un indicador de mercado, se infiere que el comportamiento del precio de las acciones podría explicarse en una buena medida por el comportamiento del mercado. Por lo anterior, el Rendimiento ExDividendo podría ajustarse a través de la “eliminación” de los efectos del mercado mediante el índice del mismo a través de la Ec. 2.

Diversos estudios han evaluado el comportamiento del precio de mercado de la acción durante el periodo ExDividendo, encontrando que dicho precio no disminuye en igual magnitud que el dividendo dándose origen a diferentes explicaciones a tal comportamiento. Elton & Gruber (1970) estipulan una teoría netamente impositiva, en donde plantean que la variación en el precio entre el día CumDividendo y ExDividendo está explicada por los impuestos asociados a la transacción.

Kalay (1982) considera que el cambio en el precio del periodo ExDividendo, ceteris paribus, esta explicado por los costos de transacción y el nivel de riesgo asociada a la misma. Por otra parte, Bali & Hite (1998) en su estudio consideran que la razón por la que la variación del precio no es igual es por la discretización de los precios [4]. Teniendo en cuenta que el dividendo no es más que el reparto de utilidades por cada acción, es muy factible que el valor nominal del mismo contenga decimales y los precios del activo estén dados en números enteros.

Por otra parte, Frank & Jagannathan (1998) enfocan su estudio en la teoría del diferencial de precios Bid (Compra) / Ask (oferta). En un mercado cuyas acciones sean líquidas este diferencial se espera sea pequeño. Se ha observado que durante el periodo ExDividendo este diferencial se acrecienta y esto es lo que dichos autores pretenden explicar. Los estudios realizados por los autores mencionados constituyen una base teórica para esta investigación por lo que se desarrollan ampliamente a continuación.

Los efectos impositivos asociados a una operación financiera modifican su estructura económica de pagos, tal como lo plantea de Andrés, barberá, Garbajosa & Terceño (2001), pues compromete vigencias futuras para la cancelación de obligaciones adicionales a las asociadas a la operación. Para el caso de las acciones, los impuestos influyen en la rentabilidad y riesgo de la misma, pues son de difícil cuantificación y variables en el tiempo, lo que genera expectativa e incertidumbre para el inversionista.

Elton & Gruber (1970) sostienen que el impuesto a las utilidades es un factor fundamental, puesto que forma parte del costo de capital asociado a una compañía. Adicionalmente, consideran que el diferencial entre el precio CumDividendo y ExDividendo no es exactamente igual al dividendo declarado y por consiguiente, esta variación se explica por aspectos impositivos. Concluyen que gravar en mayor proporción los dividendos que la ganancia de capital de la compañía puede afectar el comportamiento de los inversionistas, ya que aquellos con tasa impositiva baja preferirán dividendos de alta rentabilidad y los inversionistas con altos impuestos buscarán dividendos con baja rentabilidad, lo que diversos autores denominan efecto clientela.

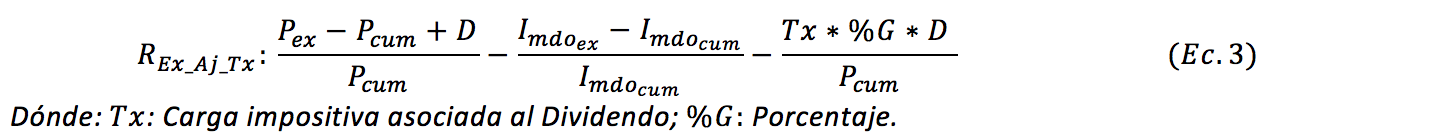

Para mitigar el impacto impositivo sobre el Rendimiento ExDividendo Ajustado se propone sustraer del mismo el efecto impositivo de acuerdo a la Ec. 3:

En línea con los comentarios de los mencionados autores, de Andrés, barberá, Garbajosa & Terceño (2001); Elton, Gruber & Rentzler (1982); Michaely (1991); Michaely & Vila (1995); Michaely, Vila & Wang (1996); Elton, Gruber & Blake (2005); Graham, Michaely & Roberts (2003); Basuki (2006); Pattenden & Twite (2008); Chen, Chow & Shiu (2013); Zhang, Farrel & Brown (2008); Ainsworth, Fong, Gallagher & Partington (2015); Whitworth & Rao (2008); Dahlquist, Robertsson, & Rydqvist, (2014); Le, Yin, & Zhao, (2014) y Tseng & Hu, (2013) evidenciaron comportamientos de interés en los cuales la disminución en el precio durante el periodo ExDividendo era menor a la esperada teóricamente la cual fue explicada por factores impositivos.

Frank & Jagannathan (1998) evidencian en Hong Kong, donde no hay gravamen para las ganancias de capital ni para dividendos, que los precios de los activos listados en bolsa disminuyen en menor magnitud que el dividendo para el periodo 1980-1993. Para explicar esto proponen una teoría en donde los inversionistas prefieren comprar el día ExDividendo ya que resultaba más costoso y demorado recibir el dividendo por la ausencia de sistemas tecnológicos en la época. La misma razón aplica para quienes desean vender la acción, pues preferirán hacerlo el día CumDividendo. El desbalance ocasionado por la anterior operación ocasionaría que la caída del precio el día ExDividendo sea menor al dividendo y por consiguiente se podría realizar una operación de captura de dividendos.

Bali & Hite (1998) consideran que la no correspondencia entre el valor del dividendo y el diferencial entre el precio CumDividendo y ExDividendo corresponde a la discretización de los precios, puesto que los dividendos se pueden decretar en cifras decimales y los activos que cotizan en Bolsa lo realizan mediante múltiplos. La diferencia entre el precio en valores enteros y el valor del dividendo expresado en decimales sería la razón por la cual la caída del precio el día ExDividendo no es exactamente igual al valor del dividendo. Sostienen además que siempre existirá un sesgo cuando el precio de los activos listados en bolsa se encuentra ajustado a una magnitud mínima (Tick de precio), es decir, cuando el ajuste de los precios no es decimal (exacto) sino ajustado a un multiplicador entero.

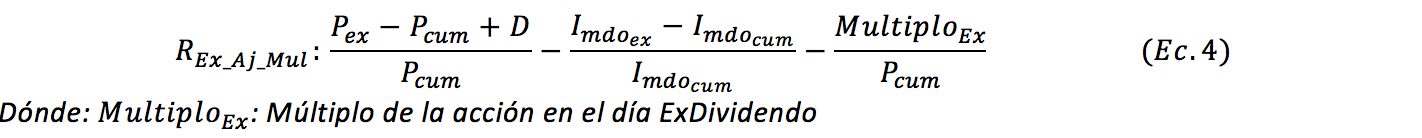

Con el propósito de eliminar el posible impacto que pueden ocasionar los múltiplos sobre el rendimiento ExDividendo Ajustado, se realiza el ajuste planteado en la Ec.4:

Tauseef & Nishat (2015); Bali & Hite (1998); Dahlquist, Robertsson & Rydqvist (2014); Le, Yin & Zhao (2014), Tseng & Hu (2013); Dubofsky (1992) y Jakob & Whitby, (2016) coinciden en los planteamientos anteriores, donde independiente del país de estudio, dadas las condiciones particulares presentadas lograron evidenciar la existencia de efectos asociados a la discretización de los precios.

Kalay (1982) y Cloyd, Li & Weaver (2006) empleando como muestra el mercado Americano, donde las ganancias de corto plazo se encuentran gravadas como ganancias de capital, encuentran que es posible encontrar oportunidades de arbitraje si el dividendo declarado es menor que la disminución esperada en el precio y esta diferencia es mayor que los costos de transacción. Para este escenario la estrategia planteada es vender en corto el activo el día CumDividendo y comprarlo para subsanar la venta en corto el día ExDividendo.

En estos estudios, los autores consideran que el Rendimiento ExDividendo no depende de los impuestos, ya que los participantes del mercado cuentan con el mismo nivel de gravamen para ganancias de capital y ganancias ocasionales y aquellos que tienen una tasa impositiva sobre ganancia ocasional mayor que la de capital no podrían participar en este esquema ya que su ganancia se vería diluida por el impuesto.

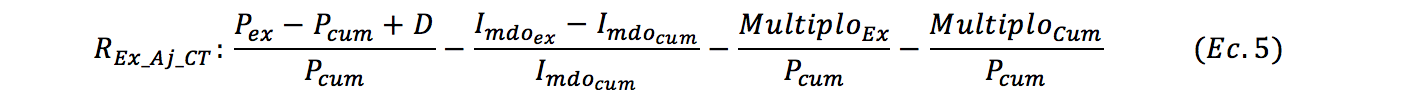

Con el propósito de suprimir el efecto de los costos transaccionales sobre el rendimiento ExDividendo Ajustado se propone la expresión planteada en la Ec.5. En esta, se realiza la sustracción del múltiplo Ex y CumDividendo según Agudelo (2010) donde el principal costo de transacción es el margen entre el precio de oferta y demanda en la negociación:

Jakob & Ma (2004); Al Yahyaee, Pham & Walter (2008); Al Yahyaee (2011); Dubofsky (1992) y Andrew Ainsworth & Lee, (2014) llegan a las mismas conclusiones expuestas anteriormente.

El concepto de eficiencia de mercado de Miller & Modigliani (1961), se enmarca en un mercado perfecto en donde las nociones “Comportamiento Racional” e “Información Perfecta” son transversales al mismo. Esta eficiencia se caracteriza por las siguientes condiciones:

Esta teoría del mercado eficiente en relación con el rendimiento ExDividendo fue contrastada por Kalay (1984) quien basado en un estudio en Hong Kong, observó que tras la implementación del mercado electrónico y por ende la desmaterialización de los títulos y la eliminación del registro en la empresas de cada tenedor, entre 1992 y 1993, se lograron mejoras significativas en el mismo ya que disminuyeron los costos para los operadores de mercado, en particular para aquellos que arbitran sobre el mismo, logrando así un mayor margen de utilidad, que tendió a desaparecer cuando se evidenciaron ganancias extraordinarias en las transacciones ExDividendo, como lo confirmaron las tendencias encontradas en su estudio. Khan & Vieito (2012) consideran que un mercado no eficiente ocasiona que los inversionistas obtengan ganancias de capital anormales a razón del comportamiento inadecuado del mercado.

De acuerdo con lo anteriormente presentado y teniendo en cuenta la base de la premisa desarrollada en este trabajo, donde teóricamente la acción debería disminuir de precio en igual magnitud que el valor dividendo cuando este es reconocido, se espera que la disminución del periodo ExDividendo mejore la eficiencia del mercado.

Para realizar la modelación y estimación de los elementos teóricos planteados se empleará la prueba estadística de Hipótesis para Medias con el fin de evaluar el efecto de los efectos impositivos y microestructurales en torno al periodo ExDividendo. La Eficiencia de Mercado también se validará mediante este método a partir de la disminución del número de días ExDividendo en Colombia dada en 2012.

Brown & Warner (1985) examinan las propiedades de los retornos diarios de las acciones y luego de descartar diversas metodologías estadísticas para tal propósito determinan que la Prueba de Hipótesis de Medias ofrece mayor solidez ya que permite mitigar impactos propios de la información como son:

El comportamiento del Rendimiento ExDividendo se evaluará en Colombia durante el periodo 2007-2015 para las acciones que constantemente registren precio de mercado durante una ventana de tiempo de 11 días antes del pago de dividendo en el rango 2007 a 2011 y cinco días a partir de 2012 producto del cambio de duración del periodo ExDividendo. Estos cambios permitirán determinar si hubo mejoras en la Eficiencia de Mercado. Así mismo, se buscará determinar si los cambios impositivos producto del decreto 567/07 y la ley 1607/12 afectan el Rendimiento ExDividendo y por consiguiente el comportamiento del mercado.

De acuerdo con las medidas que se emplearán, la media de los datos puede ser entendida como el valor esperado del retorno para una posible estrategia de captura del dividendo y la desviación estándar como el riesgo asociado a tomar esta estrategia. Naranjo, Nimalendran & Ryngaert (2000) emplean esta herramienta de manera similar para la prueba de su teoría a partir de retornos diarios de las acciones y validan como las particularidades de los datos afectan las metodologías de estudio.

Con base en los datos obtenidos de la Bolsa de Valores de Colombia y Bloomberg, de donde se recolectó el listado de fecha de pago de dividendos en efectivo y precios diarios tanto de apertura como de cierre respectivamente, se obtuvieron 1724 observaciones que corresponden a Rendimientos ExDividendo durante el periodo 2007-2015 pertenecientes a un total de 44 acciones listadas en el mercado colombiano que cumplen con las condiciones mencionadas anteriormente, y que se describen en la tabla 1. Estas 1724 observaciones de Rendimientos ExDividendo fueron calculadas empleando el precio de cierre CumDividendo y el precio ExDividendo de apertura y también tomando el precio de cierre CumDividendo y el precio ExDividendo de cierre.

Para depurar los datos se obtuvo la información de todas las empresas que han cotizado en Colombia desde el 2007 a la fecha, de ellas se consideraron aquellas en las que se hubiese registrado pago de dividendo en efectivo durante la ventana de tiempo establecida. De acuerdo con la teoría de la preferencia por la liquidez, solo se tomaron los dividendos cancelados en efectivo, lo que implica que los dividendos cancelados en acciones no serán tenidos en cuenta.

Con el propósito de evidenciar el comportamiento del mercado con la selección completa de activos y con solo un segmento de acciones de alta bursatilidad a raíz de un posible efecto tamaño (Duarte, Ramirez, & Mascareñas Pérez-Iñigo (2013)) se emplearán los índices del IGBC entre el 2007 y el 2012 y el COLCAP entre el 2013 y el 2015 al igual que lo plantea Uribe, Mosquera, & Restrepo (2013), pues el IGBC fue el índice representativo de liquidez del mercado colombiano hasta 2012 y a partir de esta fecha lo reemplazó el COLCAP. Para clasificar los activos por bursatilidad se tomó como referencia la canasta del último trimestre de cada año ya que puede recoger el comportamiento a lo largo del año Agudelo (2010).

Tabla 1

Muestra de las acciones del Mercado de Valores Colombiano

empleadas para el estudio del Rendimiento ExDividendo.

Acción |

Obs. |

Acción |

Obs. |

Acción |

Obs. |

Acción |

Obs. |

Aval |

107 |

Corficolombiana |

107 |

Nutresa |

108 |

Popular |

91 |

BBVA |

15 |

Ecopetrol |

17 |

Occidente |

105 |

PREC |

16 |

Bancolombia |

35 |

EEB |

12 |

Odinsa |

13 |

Promigas |

117 |

Biomax |

7 |

ETB |

8 |

Pf. Aval |

55 |

Protección |

21 |

BMC |

11 |

Éxito |

38 |

Pf. Avianca |

5 |

Santander |

4 |

Bogotá |

107 |

Grupo Argos |

36 |

Pf. Bancolombia |

35 |

SIE |

8 |

BVC |

18 |

Grupo Sura |

35 |

Pf. Helm |

11 |

Bolívar |

104 |

Cartón |

37 |

Interbolsa |

4 |

Pf. Cem. Argos |

11 |

Tablemac |

10 |

Celsia |

69 |

ISA |

28 |

Pf. Corficolombiana |

107 |

Valorem |

3 |

Cemargos |

35 |

ISAGEN |

13 |

Pf. Davivienda |

8 |

Valsimesa |

15 |

Conconcreto |

12 |

Mineros |

97 |

Pf. Grupo Sura |

15 |

Villas |

14 |

Fuente: Elaboración Propia

Para realizar contrastes adecuados se segmentó y probó la muestra de los Rendimientos ExDividendo Ajustados calculados con precios de Apertura y Cierre el día ExDividendo de la siguiente manera:

La tabla 2 presenta los resultados del Rendimiento ExDividendo antes de ajuste de mercado y después de este para el total de activos clasificada por año. De acuerdo a los resultados obtenidos, al aplicar la Prueba de Hipótesis de Medias sobre las 1724 observaciones se presenta evidencia estadísticamente significativa de la existencia de Rendimiento ExDividendo positivo. Una vez considerado el ajuste de mercado sobre las observaciones se mitigó la presencia del Rendimiento ExDividendo.

Tabla 2

Resultados Estadísticos Muestra por año para todos los activos

Variable |

RendEx_OP |

RendEx_AJ_OP |

RendEx_CL |

RendEx_AJ_CL |

|||||

Año |

Obs. |

Media |

Desv. |

Media |

Desv. |

Media |

Desv. |

Media |

Desv. |

Todo |

1724 |

0.47%*** |

1.67% |

0.47%*** |

1.87% |

0.51%*** |

1.78% |

0.51%*** |

1.78% |

2007 |

167 |

0.33%** |

1.62% |

0.28%** |

1.75% |

0.49%*** |

1.70% |

0.44%*** |

1.70% |

2008 |

176 |

0.50%*** |

1.91% |

0.52%*** |

2.41% |

0.52%*** |

1.91% |

0.54%*** |

1.90% |

2009 |

199 |

0.45%*** |

2.17% |

0.34%** |

2.25% |

0.82%*** |

1.76% |

0.72%*** |

1.78% |

2010 |

197 |

0.53%*** |

1.66% |

0.38%*** |

1.82% |

0.63%*** |

1.53% |

0.48%** |

1.57% |

2011 |

200 |

0.30%** |

1.67% |

0.27%* |

1.98% |

0.33%** |

2.07% |

0.30%* |

2.14% |

2012 |

191 |

0.46%*** |

1.30% |

0.41%*** |

1.55% |

0.46%** |

1.52% |

0.41%*** |

1.61% |

2013 |

201 |

0.52%*** |

1.52% |

0.70%*** |

1.64% |

0.46%*** |

1.66% |

0.64%*** |

1.67% |

2014 |

197 |

0.36%*** |

1.27% |

0.49%*** |

1.41% |

0.32%*** |

1.69% |

0.45%*** |

1.58% |

2015 |

196 |

0.76%*** |

1.73% |

0.81%*** |

1.81% |

0.56%*** |

2.08% |

0.60%** |

1.94% |

RendEx_OP: Rendimiento ExDividendo calculado con Precio ExDividendo de Apertura;

RendEx_AJ_OP: Rendimiento ExDividendo ajustado por mercado calculado con Precio ExDividendo de Apertura.

RendEx_CL: Rendimiento ExDividendo calculado con Precio ExDividendo de Cierre;

RendEx_AJ_CL: Rendimiento ExDividendo ajustado por mercado calculado con Precio ExDividendo de Cierre.

Fuente: Elaboración Propia - Significancia estadística al 10%(*), 5%(**), 1%(***)

Se encontró que el cálculo con precios en el día ExDividendo de Apertura o de Cierre proporciona resultados análogos, lo que implica que si la negociación se da al inicio o al final de la rueda proporcionará ganancias similares. Véase tabla 3.

Tabla 3.

Contraste de resultados del Rendimiento ExDividendo ajustado

calculados con Precios ExDividendo de Apertura y Cierre.

RendEx sin Ajuste |

RendEx con Ajuste |

|||

RendEx_OP |

RendEx_AJ_OP |

RendEx_CL |

RendEx_AJ_CL |

|

Media Global |

0.47% |

0.51% |

0.47% |

0.51% |

P Valor |

0.5122 |

0.5348 |

||

Fuente: Elaboración Propia

Respecto al comportamiento de la Muestra por acción se puede evidenciar que existe Rendimiento ExDividendo significativo en 27 de las 44 acciones de las empresas de la muestra (Tabla 4), representando el 61.36% del total de la muestra. Estos resultados son similares empleando el Precio ExDividendo de apertura y el de cierre, ratificando que la diferencia entre los precios de apertura y cierre no resulta significativa en los rendimientos. Al realizar el ajuste de mercado se halló que el número de activos con Rendimiento ExDividendo significativo disminuye a 25, equivalente al 56.82% de la muestra total.

Para el caso de las acciones segmentadas por alta bursatilidad se obtuvo un comportamiento similar al encontrado para la muestra clasificada por año, donde con base en 1045 rendimientos ExDividendo de los activos clasificados como bursátiles (60.6% de la muestra total), se puede concluir que persiste la presencia de Rendimientos ExDividendo significativos.

Tabla 4

Resultados Estadísticos básicos clasificados Individualmente por acción para todos los años

Acción |

Obs. |

Muestra_OP |

Muestra_AJ_OP |

Muestra_CL |

Muestra_AJ_CL |

||||

Media |

Desv. |

Media |

Desv. |

Media |

Desv. |

Media |

Desv. |

||

Aval |

107 |

0.13% |

1.15% |

0.07% |

1.44% |

0.06% |

1.37% |

0.00% |

1.30% |

BBVA |

15 |

3.33%*** |

2.14% |

3.14%*** |

2.24% |

3.33%*** |

2.14% |

3.14%*** |

2.24% |

Bancolombia |

35 |

0.47%*** |

0.98% |

0.50%** |

1.33% |

0.24% |

1.39% |

0.28% |

1.12% |

Biomax |

7 |

3.31%*** |

1.27% |

3.54%*** |

1.84% |

3.61%*** |

0.83% |

3.84%*** |

1.54% |

BMC |

11 |

3.06%** |

3.64% |

2.76%** |

3.30% |

3.38%** |

3.57% |

3.08%** |

3.22% |

Bogotá |

107 |

0.28%*** |

0.92% |

0.25%** |

1.31% |

0.23%** |

1.00% |

0.20% |

1.06% |

BVC |

18 |

1.12%*** |

1.22% |

1.37%*** |

1.31% |

1.41%*** |

1.39% |

1.66%*** |

0.98% |

Cartón |

37 |

1.01%** |

2.49% |

1.07%** |

2.45% |

1.05%** |

2.49% |

1.11%*** |

2.41% |

Celsia |

69 |

0.10% |

1.13% |

-0.05% |

1.39% |

0.08% |

1.69% |

-0.07% |

1.38% |

Cemargos |

35 |

0.48%*** |

0.82% |

0.37% |

1.09% |

0.46% |

2.16% |

0.35% |

1.42% |

Conconcreto |

12 |

1.50%** |

2.35% |

1.53%** |

2.08% |

1.77%** |

2.14% |

1.81%*** |

1.91% |

Corficolombiana |

107 |

0.51%*** |

1.11% |

0.46%*** |

1.24% |

0.30%** |

1.34% |

0.25%** |

1.20% |

Ecopetrol |

17 |

1.59%** |

2.27% |

2.43%*** |

2.46% |

0.30% |

-2.19% |

0.54%** |

0.89% |

EEB |

12 |

1.45%*** |

1.10% |

1.45%*** |

1.80% |

1.88%** |

2.13% |

1.88%** |

2.38% |

ETB |

8 |

1.38%*** |

0.86% |

1.61%** |

1.24% |

1.10%** |

1.29% |

1.34%** |

1.23% |

Éxito |

38 |

0.07% |

1.28% |

0.26% |

1.68% |

0.50% |

1.92% |

0.69%** |

2.06% |

Grupo Argos |

36 |

0.21% |

0.84% |

0.14% |

1.14% |

0.18% |

-1.54% |

-0.25% |

1.26% |

Grupo Sura |

35 |

0.21% |

0.80% |

0.40%** |

1.10% |

0.35% |

1.24% |

0.55%*** |

0.97% |

Interbolsa |

4 |

0.97%** |

0.51% |

1.23% |

0.91% |

0.90% |

1.47% |

1.16% |

2.37% |

ISA |

28 |

0.06% |

0.86% |

0.10% |

1.05% |

0.77%*** |

1.44% |

0.82%*** |

1.41% |

ISAGEN |

13 |

0.88%*** |

0.99% |

1.27%*** |

1.36% |

-0.05% |

2.19% |

0.34% |

2.06% |

Mineros |

97 |

0.22% |

1.40% |

0.18% |

1.62% |

0.24% |

1.78% |

0.20% |

1.87% |

Nutresa |

108 |

0.07% |

0.81% |

-0.04% |

1.20% |

0.25% |

1.41% |

0.14% |

1.26% |

Occidente |

105 |

0.44%*** |

1.33% |

0.40%*** |

1.53% |

0.47%*** |

1.18% |

0.43%*** |

1.44% |

Odinsa |

13 |

0.91%** |

1.31% |

1.06%** |

1.53% |

1.38%*** |

0.99% |

1.53%*** |

1.18% |

Pf. Aval |

55 |

0.08% |

0.75% |

0.11% |

1.11% |

0.10% |

1.05% |

0.13% |

1.07% |

Pf. Avianca |

5 |

3.39% |

2.84% |

3.49%** |

2.35% |

1.91% |

3.28% |

2.02% |

2.68% |

Pf. Bancolombia |

35 |

0.51%*** |

0.91% |

0.54%** |

1.53% |

0.16%** |

1.54% |

0.20% |

1.37% |

Ph. Helm |

11 |

1.48%*** |

1.46% |

1.39%*** |

1.44% |

1.53%*** |

1.77% |

1.44%*** |

1.06% |

Pf. Cem. Argos |

11 |

0.62%*** |

0.79% |

0.66% |

1.65% |

0.07% |

1.84% |

0.11% |

0.95% |

Pf. Corficolombiana |

107 |

0.33% |

1.73% |

0.26% |

1.90% |

0.42%*** |

1.63% |

0.36%** |

1.80% |

Pf. Davivienda |

8 |

0.85%*** |

0.45% |

0.70% |

0.91% |

1.13%*** |

0.78% |

0.98% |

1.27% |

Pf. Grupo Sura |

15 |

0.21% |

0.59% |

0.47% |

0.89% |

0.65%*** |

1.08% |

0.91%*** |

0.96% |

Popular |

91 |

-0.45% |

2.50% |

-0.51% |

2.78% |

0.39%*** |

0.61% |

0.33%** |

1.27% |

Prec |

16 |

-0.09% |

1.07% |

0.63%** |

1.05% |

-1.71% |

3.84% |

-0.99% |

3.08% |

Promigas |

117 |

0.26% |

2.43% |

0.39% |

2.53% |

0.48%** |

2.01% |

0.61%*** |

2.21% |

Protección |

21 |

1.67%*** |

1.62% |

1.60%*** |

1.80% |

1.60%*** |

1.72% |

1.53%*** |

1.89% |

Santander |

4 |

2.76%** |

1.66% |

3.22%** |

1.76% |

2.76%** |

1.66% |

3.23%** |

1.76% |

SIE |

8 |

1.86%*** |

1.12% |

1.47%** |

1.21% |

1.91%*** |

1.15% |

1.52%** |

1.25% |

Soc. Bolívar |

104 |

0.26%** |

1.26% |

0.12% |

1.56% |

0.26%** |

1.26% |

0.12% |

1.56% |

Tablemac |

10 |

0.70% |

2.61% |

0.55% |

1.98% |

2.11% |

4.62% |

1.96% |

4.31% |

Valorem |

3 |

1.79% |

1.02% |

1.83% |

1.10% |

1.35% |

1.01% |

1.39% |

2.94% |

Valsimesa |

15 |

5.11%*** |

1.82% |

5.59%*** |

1.87% |

5.11%*** |

1.82% |

5.59%*** |

1.87% |

Villas |

14 |

2.85%*** |

1.09% |

2.54%*** |

1.48% |

2.85%*** |

1.09% |

2.54%*** |

1.48% |

Fuente: Elaboración Propia

Significancia estadística al 5%(**), 1%(***). Sin significancia (-)

Los resultados encontrados dan lugar a intentar explicar a la luz de las teorías presentadas la presencia de rendimiento ExDividendo positivo significativo en el mercado accionario colombiano. Para evaluar cada una de las teorías que podrían explicar la presencia del rendimiento ExDividendo positivo significativo se empleó solo el Rendimiento ExDividendo Ajustado según la Ec. 2 ya que se garantiza la supresión del sesgo proporcionado por el mercado.

En Colombia los precios de las acciones listadas en bolsa aumentan o disminuyen a razón de una magnitud mínima (Múltiplo o tick de precio) de acuerdo con su rango de precio en el sistema transaccional, como se presenta en la tabla 5.

Tabla 5

Tick según el rango de precios

Rango ($) |

Tick ($) |

Rango ($) |

Tick ($) |

0-10 |

0.01 |

1005-5000 |

0.05 |

10.1-50 |

0.1 |

5010-10000 |

10 |

50.5-100 |

0.5 |

>10020 |

20 |

101-1000 |

1 |

|

|

Fuente: Elaboración Propia con información de la Bolsa de Valores de Colombia.

En la tabla 6 se presentan los resultados del ajuste realizado al Rendimiento ExDividendo con el múltiplo de cada acción según la Ec. 4. De acuerdo con los resultados se puede concluir que aunque la significancia del rendimiento ExDividendo empleando precios de apertura en el día ExDividendo desaparece en algunos años, se mantiene al emplear el precio al cierre. Lo anterior implica que el ajuste de múltiplos no resulta ser un factor explicativo total del Rendimiento ExDividendo y que el cálculo con precios de apertura y/o cierre no implica, en la mayoría de los casos, variaciones al inversionista respecto al momento de negociar el activo.

Tabla 6

Resultados Estadísticos Muestra Completa con Ajuste de Múltiplos.

Variable |

RendEx_AJ_OP |

RendEx_AJ_CL |

|||||

Año |

Obs. |

Media |

Desv. |

Sig. |

Media |

Desv. |

Sig. |

Todo el Periodo |

1724 |

0.316% |

1.868% |

*** |

0.358% |

1.765% |

*** |

2007 |

167 |

0.124% |

1.746% |

- |

0.284% |

1.693% |

** |

2008 |

176 |

0.362% |

2.414% |

** |

0.384% |

1.889% |

** |

2009 |

199 |

0.179% |

2.269% |

- |

0.555% |

1.763% |

*** |

2010 |

197 |

0.242% |

1.801% |

- |

0.340% |

1.546% |

*** |

2011 |

200 |

0.116% |

1.983% |

- |

0.147% |

2.136% |

- |

2012 |

191 |

0.258% |

1.543% |

** |

0.258% |

1.602% |

** |

2013 |

201 |

0.555% |

1.622% |

*** |

0.494% |

1.656% |

*** |

2014 |

197 |

0.344% |

1.402% |

*** |

0.307% |

1.571% |

** |

2015 |

196 |

0.642% |

1.799% |

*** |

0.437% |

1.931% |

*** |

Fuente: Elaboración Propia

Significancia estadística al 5%(**), 1%(***). Sin significancia (-)

Respecto al comportamiento del Rendimiento ExDividendo del segmento de acciones de Alta bursatilidad ajustado por Múltiplos según la Ec. 4, se aprecia en la tabla 7 que la existencia de Rendimiento ExDividendo calculado con Precio de Cierre, es comparativamente menor al resultado de la muestra completa, lo que implica que para activos de alta negociación en el mercado, los múltiplos pueden mitigar el Rendimiento ExDividendo.

Al evaluarse el efecto del múltiplo para la muestra clasificada por acción, disminuye la presencia de Rendimiento ExDividendo Ajustado una vez se incluyó el ajuste del múltiplo según la Ec. 4, encontrando que existe Rendimiento estadísticamente significativo calculado con Precios ExDividendo de Apertura y Cierre para 19 de las 44 empresas de la muestra, lo que equivale al 43.18% de la muestra.

Tabla 7

Resultados Estadísticos por año del Rendimiento ExDividendo

ajustado por Múltiplos en las acciones de Alta bursatilidad.

Año |

Obs. |

Media |

Desv. |

Sig. |

|

Todo el Periodo |

1045 |

0.218% |

4.48 |

*** |

|

2007 |

123 |

0.218% |

1.56 |

- |

|

2008 |

122 |

0.265% |

1.77 |

- |

|

2009 |

138 |

0.415% |

3.00 |

*** |

|

2010 |

138 |

0.261% |

2.40 |

** |

|

2011 |

139 |

0.054% |

0.35 |

- |

|

2012 |

120 |

0.209% |

1.44 |

- |

|

2013 |

83 |

0.162% |

1.17 |

- |

|

2014 |

88 |

0.059% |

0.38 |

- |

|

2015 |

94 |

0.264% |

1.41 |

- |

|

Fuente: Elaboración Propia

Significancia estadística al 5%(**), 1%(***). Sin significancia (-)

Partiendo del supuesto que los costos transaccionales de agencia son iguales para todos los inversionistas, se asume un margen oferta-demanda conservador igual a un múltiplo. De acuerdo a los resultados presentados en la tabla 8 sobre las observaciones del total de activos ajustadas con Costos Transaccionales según la Ec. 5, se puede concluir que en varios años, disminuye de manera significativa la presencia del Rendimiento ExDividendo ajustado lo cual implica que se mitiga el comportamiento anormal al sustraer el efecto de los costos transaccionales del el rendimiento ExDividendo.

Tabla 8

Resultados Estadísticos con Ajuste de Costos Transaccionales para el total de activos

Variable |

RendEx_AJ_OP |

RendEx_AJ_CL |

|||

Año |

Obs. |

Media |

Desv. |

Media |

Desv. |

Todo el Periodo |

1724 |

0.17%*** |

1.87% |

0.21%*** |

1.76% |

2007 |

167 |

-0.03% |

1.74% |

0.13% |

1.69% |

2008 |

176 |

0.21% |

2.42% |

0.23% |

1.88% |

2009 |

199 |

0.02% |

2.29% |

0.39%*** |

1.75% |

2010 |

197 |

0.10% |

1.79% |

0.20% |

1.53% |

2011 |

200 |

-0.03% |

1.99% |

0.00% |

2.14% |

2012 |

191 |

0.11% |

1.55% |

0.11% |

1.60% |

2013 |

201 |

0.41%*** |

1.62% |

0.35%*** |

1.65% |

2014 |

197 |

0.20%** |

1.40% |

0.16% |

1.57% |

2015 |

196 |

0.48%*** |

1.79% |

0.27%** |

1.93% |

Fuente: Elaboración Propia

Significancia estadística al 5%(**), 1%(***). Sin significancia (-)

Al evaluar el comportamiento de la muestra clasificada por acciones, empleando el Precio ExDividendo de Apertura y el de Cierre se encontró que disminuyó significativamente la presencia de Rendimiento ExDividendo Ajustado una vez se consideraron los costos transaccionales, dado que en este caso se obtuvo un rendimiento estadísticamente significativo solo para 14 de las 44 empresas, lo que equivale al 31.82% de la muestra. Esto soporta que el ajuste por costos transaccionales mitiga la presencia de Rendimiento ExDividendo.

Al ajustar por Costos Transaccionales el rendimiento ExDividendo de las acciones de alta bursatilidad, en la tabla 9 se evidencia que desaparece la presencia de Rendimiento ExDividendo, demostrando que los costos transaccionales anulan satisfactoriamente el mismo. En este sentido se puede indicar que las acciones de este segmento tienden a corregir de forma más rápida los impactos sobre los rendimientos dada su alta liquidez, paralelo a lo planteado por Carmona & Vera (2015).

Tabla 9

Resultados Estadísticos Muestra Completa e Individualizada con

Ajuste de Costos Transaccionales para el segmento de Alta bursatilidad

Variable |

RendEx_AJ |

||

Año |

Obs. |

Media |

Desv. |

Todo el Periodo |

1045 |

0.073% |

1.577% |

2007 |

123 |

0.073% |

1.548% |

2008 |

122 |

0.104% |

1.642% |

2009 |

138 |

0.263% |

1.614% |

2010 |

138 |

0.122% |

1.274% |

2011 |

139 |

-0.107% |

1.827% |

2012 |

120 |

0.073% |

1.582% |

2013 |

83 |

0.041% |

1.298% |

2014 |

88 |

-0.079% |

1.449% |

2015 |

94 |

0.120% |

1.815% |

Fuente: Elaboración Propia

Significancia estadística al 5%(**), 1%(***). Sin significancia (-)

El artículo 48 del Decreto 624/89 (estatuto tributario) establece que los dividendos y participaciones en Colombia se encuentran libres de gravámenes a excepción de lo establecido en el artículo 49 numeral 5, de este estatuto, donde se hace referencia a la estimación del dividendo y participaciones no gravados, y se establece que si el valor de las utilidades comerciales excede la utilidad máxima no gravada para el accionista, dicho exceso estará gravado en cabeza de los accionistas y la empresa estará obligada a aplicar retención en la fuente sobre este valor en el momento del pago del dividendo al tenedor de acuerdo a los valores determinados en el decreto 567 de 2007, que van desde el 20% hasta el 34% según el tipo de beneficiario del pago. Así mismo, establece que las entidades se encuentran obligadas a informar al accionista el valor de la utilidad gravada y no gravada.

Con base en lo anterior, se consultó el proyecto de reparto de utilidades suministrado a la Superintendencia Financiera de Colombia por parte de cada una de las empresas de la muestra encontrándose que ninguna de las empresas con Rendimiento ExDividendo diferente a cero decretó el pago de dividendos producto de otros rubros diferentes a la utilidad del periodo para ninguno de los años evaluados en este estudio, así mismo, tampoco reportaron que se presentaría utilidad gravada adicional en cabeza del accionista.

Así pues, se concluye que para el caso Colombiano la Hipótesis de que el Rendimiento ExDividendo se encuentra explicado por los impuestos no se debe considerar debido a lo anteriormente presentado desde el punto de vista normativo y de la información suministrada por los emisores.

La resolución 296/12 de la Superintendencia Financiera de Colombia disminuyó el periodo ExDividendo el primero de marzo del 2012, pasándolo de 10 a cuatro días. Con el fin de evaluar si la entrada en vigencia de esta resolución tuvo un impacto sobre la eficiencia de mercado desde su efecto en el rendimiento ExDividendo, se realizó el análisis sobre una ventana de tiempo de cuatro años antes de la entrada en vigencia de la norma, con un periodo ExDividendo de 10 días y cuatro años después de la fecha de cambio, con un periodo Ex Dividendo de cuatro días. El propósito era validar si con la disminución en el número de días disminuye el Rendimiento ExDividendo promedio ajustado.

Como se puede observar en la tabla 10, la diferencia entre las medias de los rendimientos ajustados resulta estadísticamente no significativa para la mayoría de las acciones evaluadas, lo que permite concluir que la disminución en el periodo ExDividendo no arrojó ninguna mejoría en términos de eficiencia de mercado, esto probablemente explicado por la ausencia de un mercado profundo y líquido que permita mayor interacción entre los participantes del mismo Chordia, Roll, & Subrahmanyam, (2008) . Es importante mencionar que si bien en el caso del cálculo “todas las acciones” con los precios de apertura hubo significancia en la diferencia de medias, esto se explica en que hubo acciones de baja liquidez que presentaron cambios significativos intradía y por ello hubo mayor cambio en las medias.

Estos resultados son similares empleando el Precio ExDividendo de Apertura y de Cierre. Esto implica que el momento de ventano resulta relevante para un inversionista y que el mercado conserva características homogéneas a lo largo del día ExDividendo.

Tabla 10

Comparación de Medias para validar Eficiencia

de Mercado durante la ventana de tiempo

Variable |

RendEx_AJ_OP |

RendEx_AJ_CL |

||||

Media_ Antes |

Media_ Después |

Sig. Dif. Medias |

Media_ Antes |

Media _ Después |

Sig. Dif. Medias |

|

Todas las acciones |

0.340% |

0.630% |

- |

0.470% |

0.550% |

- |

Aval |

0.010% |

0.100% |

- |

-0.130% |

-0.050% |

- |

BBVA |

4.200% |

2.890% |

- |

4.200% |

2.890% |

- |

Bancolombia |

0.460% |

0.770% |

- |

0.750% |

0.020% |

- |

Bogotá |

0.060% |

0.410% |

- |

0.020% |

0.440% |

- |

BVC |

2.080% |

1.170% |

- |

1.850% |

1.660% |

- |

Cartón |

0.980% |

1.310% |

- |

0.980% |

1.360% |

- |

Celsia |

-0.280% |

0.640% |

** |

-0.170% |

0.090% |

- |

Cemargos |

0.310% |

0.410% |

- |

0.280% |

0.450% |

- |

Conconcreto |

0.870% |

1.860% |

- |

1.690% |

1.860% |

- |

Corficolombiana |

0.570% |

0.310% |

- |

0.460% |

0.100% |

- |

Ecopetrol |

1.630% |

5.110% |

** |

0.590% |

0.300% |

- |

EEB |

1.270% |

1.630% |

- |

2.240% |

1.520% |

- |

ETB |

1.480% |

1.710% |

- |

0.560% |

1.820% |

- |

Éxito |

0.600% |

0.260% |

- |

0.340% |

0.670% |

- |

Grupo Argos |

0.060% |

0.190% |

- |

0.150% |

-0.750% |

** |

Grupo Sura |

0.220% |

0.420% |

- |

0.660% |

0.450% |

- |

ISA |

0.220% |

0.400% |

- |

0.460% |

1.850% |

- |

ISAGEN |

1.410% |

1.400% |

- |

0.490% |

0.200% |

- |

Mineros |

-0.030% |

0.370% |

- |

-0.080% |

0.190% |

- |

Nutresa |

-0.080% |

0.040% |

- |

0.090% |

0.370% |

- |

Occidente |

0.490% |

0.450% |

- |

0.370% |

0.520% |

- |

Odinsa |

1.310% |

1.090% |

- |

1.490% |

1.460% |

- |

Pf. Aval |

-0.470% |

0.200% |

- |

0.150% |

0.120% |

- |

Pf. Bancolombia |

0.320% |

0.770% |

- |

0.170% |

0.070% |

- |

Pf. Corficolombiana |

0.360% |

0.000% |

- |

0.490% |

0.160% |

- |

Pf. Davivienda |

0.250% |

0.850% |

- |

-0.180% |

1.360% |

- |

Popular |

-1.530% |

0.450% |

*** |

0.300% |

0.450% |

- |

Prec |

0.580% |

0.650% |

- |

-1.760% |

-0.730% |

- |

Promigas |

0.080% |

0.840% |

- |

0.380% |

0.860% |

- |

Protección |

0.740% |

3.290% |

** |

0.740% |

3.290% |

** |

SIE |

1.670% |

1.350% |

- |

1.810% |

1.350% |

- |

Soc. Bolívar |

0.150% |

0.010% |

- |

0.150% |

0.010% |

- |

Tablemac |

1.650% |

-1.100% |

** |

3.650% |

-0.560% |

- |

Valsimesa |

5.970% |

5.010% |

- |

5.970% |

5.020% |

- |

Villas |

2.920% |

1.730% |

- |

2.920% |

1.730% |

- |

Fuente: Elaboración Propia

Significancia estadística al 5%(**), 1%(***). Sin significancia (-).

Acciones no presentadas en la tabla no cuentan

con suficiente información para realizar los cálculos

Con base en este estudio fue posible establecer evidencia de la existencia de Rendimiento ExDividendo no generalizado en la Bolsa de Valores de Colombia en el periodo 2007-2015 igual a lo encontrado en el trabajo de Arroyave & Agudelo (2012). Lo anterior, debido a que se demostró la presencia del mismo en un 12.5% del mercado analizado. Al incorporar efectos adicionales sobre el rendimiento ExDividendo solo el 3.4% mantiene rendimiento extraordinario lo que permitiría inferir que es un mercado relativamente eficiente debido a que el rendimiento de la mayoría de acciones que participan se anula ante la presencia de efectos adicionales sobre el dividendo. En vista que este mercado es poco profundo y las especies liquidas son pocas, es posible atribuir este rendimiento a aquellas acciones de baja liquidez, las cuales en su conjunto no son representativas en términos de capitalización bursátil.

Respecto a los factores explicativos del Rendimiento ExDividendo, se encontró que estos desaparecen significativamente ante la presencia de los Costos Transaccionales similar a Al Yahyaee (2011). Los efectos microestructurales también afectan el comportamiento del rendimiento aunque en menor proporción. El Factor Impositivo no resultó relevante para el estudio por asuntos regulatorios. Esto es de suma importancia pues diversos autores consideran los impuestos como el principal causante del Rendimiento ExDividendo y para este caso no aplica dada la normatividad colombiana. Es relevante mencionar que a pesar de realizar los ajustes mencionados este fenómeno se sigue presentando en menor proporción a lo largo de la muestra.

El hecho que este fenómeno perdure en este y otros estudios presentados en el marco teórico implica que la existencia del Rendimiento ExDividendo se encuentra asociado a otros factores no explicados en este documento, como puede ser el “Sesgo de Disponibilidad”, el cual significa que los agentes no profesionales del mercado no consideran para sus inversiones el periodo ExDividendo y tienden a ignorarlo pues lo que resulta de interés para ellos es el monto del dividendo Arroyave & Agudelo (2012).

Es importante mencionar que para el caso del Mercado Colombiano en el Periodo 2007-2015 el cálculo del Rendimiento ExDividendo con Precios ExDividendo de Apertura o Cierre arroja resultados similares lo que implica que para el inversionista resultará indiferente el momento del día en que realice la negociación.

Por otra parte, al realizar una segmentación de activos clasificados por Alta bursatilidad, se aprecian diferencias sustanciales en el comportamiento de los Rendimientos ExDividendo en comparación al estudio realizado a toda la muestra, esto permite concluir que los activos líquidos presentan Rendimiento ExDividendo que es fácilmente explicable por el redondeo en función de múltiplos y la presencia de costos transaccionales ya que para esta muestra se mitigó en gran proporción dicho rendimiento al realizar las pruebas correspondientes.

Respecto a la eficiencia de mercado, se evidenció que no se presentaron variaciones adicionales por la disminución del periodo ExDividendo. Esto con base en la prueba estadística aplicada sobre dos ventanas de tiempo de cuatro años alrededor del cambio en la cantidad de días ExDividendo, la cual arrojó como resultado que los promedios de los Rendimientos ExDividendo para ambas ventanas de tiempo son estadísticamente iguales, lo que implica que para el caso colombiano, dicho cambio no fue relevante, ya que como lo plantean Duarte & Mascareñas (2013), la eficiencia de mercado depende del nivel de desarrollo, tipo de región y proceso de apertura económica y para el caso del mercado colombiano, el dinamismo de éste continua asociado al de un mercado pequeño y con baja profundidad aunque ha presentado leves mejoras partir de 2008 de acuerdo a lo estudiado por Duarte & Mascareñas (2014).

Es importante destacar que a priori no se esperaba endogeneidad entre las variables analizadas en este estudio, como si la encontraron Rojas & Kristjanpoller (2015), entre precio del activo y volumen de transacción. Por lo anterior, en nuestro caso no se realizaron estudios de causalidad ya que se buscó determinar si el Rendimiento ExDividendo se veía afectado por la presencia de impuestos, múltiplos de precios o costos transaccionales y no viceversa.

En conclusión, para el mercado colombiano se presenta Rendimiento ExDividendo el cual se encuentra explicado en gran parte por los costos transaccionales, así mismo, la disminución en los días del periodo ExDividendo en el año 2012 no tuvo impacto en el mercado, pues no se encontró evidencia significativa de ello como se explicó anteriormente.

Ainsworth, A., Fong, K. Y., Gallagher, D. R., & Partington, G. (2015). Institutional trading around the ex-dividend day. Australian Journal of Management, 41(2), 299–323. http://doi.org/10.1177/0312896214539967

Ainsworth, A., & Lee, A. D. (2014). Waiting costs and limit order book liquidity: Evidence from the ex-dividend deadline in Australia. Journal of Financial Markets, 20, 101–128. http://doi.org/10.1016/j.finmar.2014.04.001

Al Yahyaee, K., Pham, T., & Walter, T. (2008). Ex-Dividend Day Behaviour in the Absence of Taxes and Price Discreteness. Most, 8(1), 1–48. http://doi.org/10.1111/j.1468-2448.2008.00078.x

Al-Yahyaee, K. H. (2011). The effect of the reduction in price discreteness on ex - day stock returns in a unique environment. http://doi.org/10.1016/j.intfin.2012.10.003

Arroyave, E. T., & Agudelo, D. A. (2012). Rendimiento ex-dividendo como indicador de eficiencia en un mercado emergente: Caso colombiano 1999-2007*. Journal of Economics, Finance and Administrative Science, 17(33), 38–47. http://doi.org/10.1016/S2077-1886(12)70006-9

Bali, R., & Hite, G. L. (1998). Ex dividend day stock price behavior: discreteness or tax-induced clienteles? Journal of Financial Economics, 47(2), 127–159. http://doi.org/10.1016/S0304-405X(97)00041-X

Basuki, H. (2006). The Impact of the Abolition of Tax Credit on Ex-Dividend Day Abnormal Returns in the United Kingdom (UK) Market. Journal of Business, 8(2), 201–227.

Brown, S. J., & Warner, J. B. (1985). Using Daily Stock Returns. Journal of Financial Economics, 14(1), 3–31. http://doi.org/10.1016/0304-405X(85)90042-X

Carmona, D., & Vera, M. (2015). Evaluación de factores de riesgo con influencia en los retornos de los activos de la canasta COLCAP en Colombia, 2009-2012. Dimensión Empresarial, 13(1), 21–40.

Castillo, A., & Jakob, K. (2006). The Chilean ex-dividend day. Global Finance Journal, 17(1), 105–118. http://doi.org/10.1016/j.gfj.2006.06.002

Chen, H. L., Chow, E. H., & Shiu, C. Y. (2013). Ex-dividend prices and investor trades: Evidence from Taiwan. Pacific Basin Finance Journal, 24(January 2011), 39–65. http://doi.org/10.1016/j.pacfin.2013.02.004

Chordia, T., Roll, R., & Subrahmanyam, A. (2008). Liquidity and market efficiency. Journal of Financial Economics, 87(2), 249–268. http://doi.org/10.1016/j.jfineco.2007.03.005

Cloyd, C., Li, O., & Weaver, C. (2006). Ticks and Tax: The Joint Effects of Price Discreteness and Taxation on Ex Dividend Day Returns. Journal of the American Taxation Association, 28, 23–46. http://doi.org/http://dx.doi.org/10.2139/ssrn.555628

Dahlquist, M., Robertsson, G., & Rydqvist, K. (2014). Direct evidence of dividend tax clienteles. Journal of Empirical Finance, 28, 1–12. http://doi.org/10.1016/j.jempfin.2014.05.003

de Andrés, J., Barberá, M. G., Garbajosa, M. J., & Terceño, A. (2001). Incidencia de la fiscalidad de los dividendos y ganancias patrimoniales. Revista Española de Financiación Y Contabilidad, 30(108), 455–474.

Duarte Duarte, J. B., & Mascareñas Pérez-Iñigo, J. M. (2013). La eficiencia de los mercados de valores: una revisión. Análisis Financiero, 122, 21–35.

Duarte Duarte, J. B., & Mascareñas Pérez-Iñigo, J. M. (2014). Comprobación de la eficiencia débil en los principales mercados financieros latinoamericanos. Estudios Gerenciales, 30(133), 365–375. http://doi.org/10.1016/j.estger.2014.05.005

Duarte Duarte, J. B., Ramírez León, Z. Y., & Mascareñas Pérez-Iñigo, J. M. (2013). Estudio del efecto tamaño en el mercado bursátil colombiano. Journal of Economics Finance and Administrative Science, 18, 23–27. http://doi.org/10.1016/S2077-1886(13)70027-1

Dubofsky, D. A. (1992). A Market Microstructure Explanation of Ex-Day Abnormal Returns. Financial Management, 21(4), 32–43.

Elton, E. J., & Gruber, M. J. (1970). Marginal Stockholder Tax Rates and the Clientele Effect. The Review of Economics and Statistics. http://doi.org/10.2307/1927599

Elton, E. J., Gruber, M. J., & Blake, C. R. (2005). Marginal Stockholder Tax Effects and Ex-Dividend-Day Price Behavior: Evidence From Taxable Versus Nontaxable Closed-End Funds. Review of Economics and Statistics, 87(3), 579–586. http://doi.org/10.1162/0034653054638337

Elton, E. J., Gruber, M. J., & Rentzler, J. (1982). The Ex‐Dividend Day Behavior of Stock Prices: A Re‐Examination of the Clientele Effect: A Comment. The Journal of Finance, 37(4), 1059–1070. http://doi.org/10.1111/j.1540-6261.1982.tb03598.x

Fama, E. F. (1976). Foundations of finance: portfolio decisions and securities prices. Basic Books.

Frank, M., & Jagannathan, R. (1998). Why do stock prices drop by less than the value of the dividend? Evidence from a country without taxes. Journal of Financial Economics, 47(2), 161–188. http://doi.org/10.1016/S0304-405X(97)80053-0

Graham, J., Michaely, R., & Roberts, M. (2003). Do price discreteness and transactions costs effect stock returns. The Journal of Finance, 58(6), 2611–2635.

Jakob, K., & Ma, T. (2004). Tick size, NYSE rule 118, and ex-dividend day stock price behavior. Journal of Financial Economics, 72(3), 605–625. http://doi.org/10.1016/S0304-405X(03)00189-2

Jakob, K., & Whitby, R. (2016). The impact of nominal stock price on ex-dividend price responses. Review of Quantitative Finance and Accounting, 1–15. http://doi.org/10.1007/s11156-016-0574-0

Kadapakkam, P.-R. (2000). Reduction of Constraints on Arbitrage Trading and Market Efficiency: An Examination of Ex-Day Returns in Hong Kong after Introduction of Electronic Settlement. Journal of Finance, 55(6), 2841–2861. http://doi.org/10.1111/0022-1082.00309

Kalay, A. (1982). The Ex-Dividend Day Behavior of Stock Prices: A Re-Examination of the Clientele Effect. The Journal of Finance, 37(4), 1059–1070. http://doi.org/10.1111/j.1540-6261.1982.tb03598.x

Kalay, A. (1984). The Ex-Dividend Day Behavior of Stock Prices: A Re-Examination of the Clientele Effect: A Reply. The Journal of Finance, 37(4), 1059–1070. http://doi.org/10.1111/j.1540-6261.1982.tb03598.x

Khan, W., & Vieito, J. P. (2012). Stock exchange mergers and weak form of market efficiency: The case of Euronext Lisbon. International Review of Economics and Finance, 22(1), 173–189. http://doi.org/10.1016/j.iref.2011.09.005

Le, A. N. N., Yin, X., & Zhao, J. (2014). An Impact of Investor Tax Heterogeneity on Ex-Dividend Trading: Evidence from Australia. SSRN Electronic Journal. http://doi.org/10.2139/ssrn.2485053

Michaely, R. (1991). Ex-Dividend Day Stock Price Behavior: The Case of the 1986 Tax Reform Act. The Journal of Finance, 46(3), 845–859. http://doi.org/10.2307/2328545

Michaely, R., & Vila, J. L. (1995). Investors’ Heterogeneity, Prices, and Volume around the Ex-Dividend Day. Journal of Financial and Quantitative Analysis. http://doi.org/10.2307/2331116

Michaely, R., Vila, J. L., & Wang, J. (1996). A model of trading volume with tax-induced heterogeneous valuation and transaction costs. Journal of Financial Intermediation, 5(4), 340–371. http://doi.org/10.1006/jfin.1996.0020

Miller, M. H., & Modigliani, F. (1961). Dividend Policy, Growth, and the Valuation of Shares. The Journal of Business, 34(4), 411–433.

Miller, M. H., & Scholes, M. S. (1982). Dividends and Taxes : Some Empirical Evidence. The Journal of Political Economy, 90(6), 1118–1141.

Naranjo, A., Nimalendran, M., & Ryngaert, M. (2000). Time Variation of Ex-Dividend Day Stock Returns and Corporate Dividend Capture : A Reexamination. Journal Of Finance, 55(5), 2357–2372. http://doi.org/10.1111/0022-1082.00290

Pattenden, K., & Twite, G. (2008). Taxes and dividend policy under alternative tax regimes. Journal of Corporate Finance, 14(1), 1–16. http://doi.org/10.1016/j.jcorpfin.2007.09.002

Rantapuska, E. (2008). Ex-dividend day trading : Who , how , and why ? Evidence from the Finnish market. Journal of Financial Economics, 88(88), 355–374. http://doi.org/10.1016/j.jfineco.2007.12.001

Scholes, M., & Williams, J. (1977). Estimating betas from nonsynchronous data. Journal of Financial Economics, 5(3), 309–327. http://doi.org/10.1016/0304-405X(77)90041-1

Tauseef, S., & Nishat, M. (2015). The Ex-Dividend Day Stock Price Behavior: Evidence from Pakistan. Bussiness Review, 10(1), 21–31.

Timmermans, A. (2011). Dividend Announcements, Security Performance, and Capital Market Efficiency. Retrieved from http://zuezproxy.zulib.de/login?url=http://search.ebscohost.com/login.aspx?direct=true&AuthType=ip,cookie,uid&db=buh&AN=4656236&lang=de&site=eds-live

Tseng, Y., & Hu, S. (2013). Tax reform and the identity of marginal traders around ex-dividend days. Pacific-Basin Finance Journal, 25, 181–199. http://doi.org/10.1016/j.pacfin.2013.08.009

Uribe, J. M., Mosquera, S., & Restrepo, N. X. (2013). Mercado de Acciones Colombiano. Determinantes macroeconómicos y papel de las AFP. Sociedad Y Economía, 24, 207–230.

Whitworth, J., & Rao, R. P. (2008). Do Tax Law Changes Influence Ex-Dividend Stock Price Behavior? Evidence from 1926-2005. SSRN Electronic Journal. http://doi.org/10.2139/ssrn.933382

Zhang, Y., Farrell, K. a., & Brown, T. a. (2008). Ex-dividend day price and volume: The case of 2003 dividend tax cut. National Tax Journal, 61(1), 105–127. http://doi.org/10.17310/ntj.2008.1.05

1. Ingeniero Financiero, Magíster en Finanzas; Universidad de Medellín. e-mail: usmurillo@gmail.com

2. Magíster en Finanzas, Universidad EAFIT. Docente tiempo completo Ingeniería Financiera e investigadora del Grupo de Investigaciones en Finanzas —GINIF— de la Universidad de Medellín. e-mail: etarroyave@udem.edu.co

3. Doctora en Economía (C), Universidad del Rosario; Magíster en Economía y Economista, Universidad de Antioquia. Docente tiempo completo Ingeniería Financiera e investigadora del Grupo de Investigaciones en Finanzas —GINIF— de la Universidad de Medellín. e-mail: njmarin@udem.edu.co

4. Aproximación de los precios al múltiplo de negociación, esto ocurre dado que las cotizaciones de los precios en bolsa se dan en múltiplos o cantidades unitarias y no en decimales