Espacios. Vol. 36 (Nº 16) Año 2015. Pág. 23

Inovação e desempenho: a relação entre empresas inovadoras e desempenho econômico-financeiro

Private collective certification as a differentiation strategy in agrifood product: The Case of Meat Breeders Associations Bovine

Roberto Luiz REMONATO 1; Antoniel Pospissil FRANCO 2; Ana Paula Szabo Mussi CHEROBIM 3

Recibido: 13/03/15 • Aprobado: 18/08/2015

Contenido

RESUMO: O objetivo deste trabalho é investigar a relação entre inovação e desempenho. Para tal é aplicado o modelo proposto por Linder (2006) às principais empresas inovadoras do Brasil, com selo ANPEI e com ações comercializadas na BM&FBOVESPA, a fim de confirmar se há posição favorável em uma escala de crescimento rentável. O modelo escolhido, o qual aparentou ser mais completo, abrangente e passível de ser aplicado dentro da indústria ou entre indústrias, no sentido em que classifica a empresa em relação a seus pares, lança uma visão sobre o passado – através da utilização de dois indicadores com retrospectiva histórica (crescimento nos lucros e crescimento das receitas), e sobre o futuro – utilizando um indicador com perspectiva futura que não é contabilizado por resultados operacionais atuais e representa a expectativa do mercado quanto ao desempenho da empresa no futuro (crescimento de valor futuro). Além disto, correlaciona a capacidade de inovação de uma empresa diretamente com a escala de crescimento rentável e consequentemente com o seu desempenho. |

ABSTRACT: The aim of this study is to investigate the relationship between innovation and performance. For this is applied the model proposed by Linder (2006) in leading innovative companies from Brazil, with ANPEI and whose shares are traded on the BM&FBOVESPA, in order to confirm if there is a favorable position in a scale of profitable growth. The model chosen, appears to be more complete, comprehensive and liable to be applied within the industry or between industries, in the sense that classifies the company relative to its peers and launches an insight into the past – through the use of two indicators with historical retrospective (growth in profits and revenue growth), and another on with future perspective – using an indicator that is not accounted for by current operating results and represents the expectation of the market as the company's performance in the future (future value growth). In addition, correlates the innovative capacity of a company directly with the profitable growth scale and hence with their performance. |

1. Introdução

Os objetivos de uma empresa são vários, no entanto apenas um motivo faz com que uma empresa continue viva e permaneça por muito tempo no mercado – produzir com poucos custos obtendo o maior lucro possível, ou seja, o principal objetivo da empresa é gerar riqueza. Dentro do processo de perpetuação e crescimento ao longo dos anos, as empresas não estão interessadas apenas em inovação por si só. O que elas querem e precisam é ter crescimento rentável – um equilíbrio eficaz entre manter seu compromisso com os clientes e com as empresas existentes e com investimento adequado em renovação com vistas ao futuro. Ou seja, a inovação eficaz é fundamental e está correlacionada com melhor retorno total aos acionistas/investidores, e os executivos necessitam de métricas confiáveis que permitam rastrear se suas próprias inovações estão conduzindo para o sucesso empresarial.

O sistema financeiro e as atividades de inovação por parte dos empresários possuem objetivos diferentes, completares e fundamentais para o crescimento econômico, bem como para a geração dos ciclos econômicos. A ligação entre finanças e inovação, entre o capital financeiro e o capital produtivo é cada vez mais latente no mercado atual e as empresas e investidores não possuem a capacidade de antecipar se tais investimentos serão bem-sucedidos e nem podem prever se irão gerar retorno, os quais, em atividades inovativas, normalmente não são rápidos e muito menos garantidos.

A maioria das métricas de inovação trata as indústrias como homogêneas, porém não existem duas empresas iguais, já que os conhecimentos que as empresas possuem são diferentes e o rendimento que obtém de seus recursos também é diferente. Assim, sempre haverá dúvidas sobre se empresas de mesmo nível são verdadeiramente comparáveis

O presente trabalho objetiva investigar a relação existente entre empresas com capital aberto, com ações comercializadas na BM&FBOVESPA [4] e que sejam consideradas inovadoras (possuem o selo ANPEI [5]) e o seu desempenho econômico-financeiro entre os anos 2011 a 2013. Se justifica pelo fato de não se perceber na literatura atual, uma preocupação clara em se observar o alinhamento das empresas inovadoras com a sua missão pétrea – gerar riqueza e se perpetuar, de maneira sistemática.

2. Revisão Teórica

As empresas podem ou não ser bem-sucedidas na realização de seus objetivos com a implementação de inovações, ou as inovações podem ter outros efeitos adicionais além dos que motivaram inicialmente a sua implementação. Ainda que os objetivos se refiram aos motivos das empresas para a inovação, os efeitos dizem respeito aos resultados das inovações efetivamente observados. Neste sentido, a indústria está desenvolvendo métodos para gerenciar os processos de valor acrescentado de controle, custo, risco e retorno, enquanto a academia transforma informações a partir de observações e estudos de caso em conhecimentos científicos para melhor entender os sucessos e fracassos em inovação, melhorando assim a chance de sucesso (TROTT, 2008 e MITASIUNAS, 2013).

Sendo o principal objetivo de uma empresa produzir com poucos custos obtendo o maior lucro possível, ou seja, o principal objetivo da empresa é gerar lucros, o conhecimento da empresa sobre a tecnologia e o mercado é chave para permitir um melhor aproveitamento dos recursos (PENROSE, 2006) .

Para Edith Penrose (2006) , o conceito neoclássico de indústria, como um conjunto de empresas homogêneas que produzem produtos idênticos, se torna totalmente sem sentido. Com base neste pensamento é possível concluir que não há duas empresas iguais, já que os conhecimentos que as empresas possuem são diferentes e o rendimento que obtém de seus recursos também é diferente, sendo de suma importância medir o retorno obtido por cada organização diante da maneira com que organiza e combina os recursos disponíveis.

Carlota Perez (2002) ensaia uma tentativa de estabelecer uma ligação entre finanças e inovação, ao procurar articular o capital financeiro e o capital produtivo. Segundo ela, os capitalistas investem em novos empreendimentos, com a expectativa de grandes lucros advindos do novo paradigma tecnológico que se anuncia sobre o velho paradigma que vai se exaurindo.

Apesar de o sistema financeiro e as atividades de inovação por parte dos empresários possuírem objetivos diferentes, os mesmos são completares e fundamentais para o crescimento econômico, bem como para a geração dos ciclos econômicos. Como explica Carlota Perez:

"Capital de produção é o agente para a acumulação de riqueza, seu horizonte natural é a longo prazo e permanece atado a sua expertise. Capital financeiro é o agente de realocação de riqueza para constantemente maximizar retornos a curto prazo. Capital de produção, portanto, é "path-dependent", enquanto o capital financeiro é, fundamentalmente, independente e flexível." (PEREZ, 2011, p. 18)

Desta maneira, deve ser considerado que inovação é uma forma de investimento das empresas e, a princípio, deve ser medida. Ainda assim, o processo que baseia-se na criatividade, descoberta e aprendizagem por definição não tem bem definido o seu ponto final, é ambíguo por natureza e de alto risco. Em outras palavras, muitos aspectos da inovação são intangíveis e como tal são difíceis de avaliar. Não significa necessariamente que não são propensos a medição, mas exigem a escolha cuidadosa dos métodos e tolerância a sua aproximação ao invés de valores definitivos.

Financiar as inovações envolve risco e o alto valor demandado por este tipo de investimento cria uma barreira ao financiamento da inovação no setor produtivo. Ao investir na inovação as empresas e os investidores não possuem a capacidade de antecipar se tais investimentos serão bem-sucedidos e nem podem prever se irão gerar retorno.

A respeito do risco que envolve o desenvolvimento de inovações, Freeman (1974) considera que investimentos em inovação são mais arriscados que os demais investimentos, visto que englobam incertezas relacionadas às novas tecnologias e à aceitação do mercado.

Os retornos dos investimentos em atividades inovativas normalmente não são rápidos e muito menos garantidos. Pode demorar anos para algum resultado conclusivo e, eventualmente, este pode não ser o esperado pela empresa. Pode acontecer, por exemplo, de um concorrente lançar, no mercado, uma inovação que torne o seu produto obsoleto ou deslocado no mercado. Pode, também, acontecer de a inovação simplesmente não agradar ao público-alvo.

No ambiente econômico atual, caracterizado por ser complexo e incerto, impossibilitando a previsão de eventos futuros à realização de uma transação, o Retorno sobre Investimentos (ROI) é frequentemente usado como o último teste de eficiência do centro de responsabilidade. Ele compreende as variáveis que afetam a rentabilidade. Outro indicador econômico-financeiro usado como parâmetro para a análise do potencial da geração operacional de caixa da companhia, ou seja, o quanto a empresa gera de recursos apenas em suas atividades operacionais, sem considerar os efeitos financeiros de impostos e efeitos não recorrentes, é o EBITDA. Segundo Assaf Neto (2010) a sigla EBITDA corresponde a Earning Before Interest, Taxes, Depreciation and Amortization e traduzida para a língua portuguesa corresponde a Lucro Antes de Juros, Taxas, Depreciação e Amortização (LAJIDA). A realidade dos relatórios financeiros, hoje, é que os investidores e analistas são mais propensos a considerar o EBITDA, do que muitos outros indicadores tradicionais (GOULD, 2002) .

Jane Linder (2006) sugere um modelo, que aparenta ser completo, abrangente, e que pode ser aplicado dentro da indústria ou entre indústrias, pois classifica a empresa em relação a seus pares; lançando uma visão sobre o passado e sobre o futuro, focando no crescimento lucrativo como o resultado sumário de todos os tipos de inovação. Segundo Linder (2006) na utilização de medidas externas são feitas suposições implícitas. Elas tratam as indústrias como homogêneas, os investidores como prescientes e a qualidade dos resultados relatados publicamente como idênticos, contrastando com o apregoado por Penrose (2006). Desta maneira, sempre haverá dúvidas sobre se empresas de mesmo nível são verdadeiramente comparáveis.

Não necessariamente as empresas na extremidade superior da escala possuem as maiores taxas de crescimento de ganhos; ao medi-las pelo crescimento relativo ao mesmo nível dos lucros, talvez provoque sua queda para o meio da escala. É claro que estas organizações têm buscado uma maneira de encontrar um equilíbrio eficaz entre o atual crescimento dos lucros e o investimento em oportunidades futuras. Da mesma maneira, a outra extremidade da escala pode, também, guardar surpresas adicionais. As empresas não estão apenas interessadas na inovação por si só. O que eles querem é crescimento lucrativo — um equilíbrio eficaz entre o compromisso com os clientes e as empresas existentes e o investimento adequado em renovação. A escala de crescimento lucrativo proposta por Linder auxilia a alcançar esse equilíbrio.

Diante do exposto, optou-se pelo modelo proposto por Linder (2006), pois ao sugerir relacionar a escala de crescimento rentável com inovação, correlaciona a capacidade de inovação diretamente com a escala de crescimento rentável, no tempo, alinhado com os objetivos pétreos da empresa de gerar riqueza e se perpetuar.

Em seu modelo, Jane Linder (2006) cita que pesquisas em diferentes setores mostraram que a inovação eficaz – pelo menos dentro do que pode ser medido – está correlacionada com melhor retorno total aos acionistas e, portanto, de alto desempenho; da mesma forma, a inovação é fundamental para a capacidade da organização se renovar continuamente. Para resolver esse problema, algumas empresas adotaram a medida criada pela empresa 3M – e que leva este nome: a proporção de vendas resultantes de produtos introduzidos nos últimos três anos. Esta medida pode ser um passo na direção certa, mas tem algumas falhas. Primeiro, ela mede vendas, mas não os lucros ou os investimentos necessários para criar os produtos. Se o destino for o crescimento rentável, deveria incluir o retorno e o capital investido. Em segundo lugar, esta medida só olha para trás, capturando o impacto das inovações anteriores; ela não aborda os investimentos atuais e se eles vão, ou não, se pagar no futuro. Em terceiro lugar é um pouco egoísta, na opinião da própria autora, pois para determinar se a organização criou valor, deve-se perguntar se os resultados colocam a empresa na liderança ou simplesmente a mantém no mesmo nível dos demais na sua indústria. Finalmente, a medida pressupõe que todas as iniciativas de criação de valor da organização de alguma forma serão refletidas na venda de produtos. Isso pode ser verdade para inovações na marca, canais de distribuição e preços, mas não necessariamente se confirmaria para inovações na estrutura financeira, modelo de negócio ou até mesmo serviços. Estes comentários não significam que o modelo 3M é ruim, mas incompleto. Segundo a autora, quando confrontados com medidas incompletas, os executivos em geral tendem a adicionar mais medidas. O acompanhamento de um grande número de medidas incompletas pode permitir uma perspectiva mais ampla, mas não necessariamente melhorar a medida ou chegar à medida correta. Diante disto, a autora desenvolveu uma medida de resultados de amplo nível empresarial que atende a este propósito. Este modelo pode ser aplicado dentro da indústria ou entre indústrias, classificando a empresa em relação a seus pares; lançando uma visão sobre o passado e sobre o futuro, focando no crescimento lucrativo como o resultado sumário de todos os tipos de inovação. A autora chama este modelo de "escala de crescimento rentável".

A "escala de crescimento rentável" classifica as empresas com base em três indicadores publicamente disponíveis: crescimento nos lucros, crescimento das receitas e crescimento em valor futuro. Crescimento de lucros e receitas são retrospectivas referentes ao passado, enquanto valor futuro é a parte do retorno total aos acionistas em um determinado período que não é contabilizado pelos resultados operacionais atuais. Ele representa a expectativa do mercado quanto ao desempenho da empresa no futuro.

Em cada um dos três indicadores (crescimento nos lucros, crescimento das receitas e crescimento em valor futuro), os resultados de uma empresa, são comparados com a média da sua indústria, revelando a posição da empresa em relação a seus pares em termos de crescimento rentável. Para relacionar a escala de crescimento rentável com inovação, a autora, correlaciona a capacidade de inovação diretamente com a escala de crescimento rentável.

Para colocar uma empresa na escala de crescimento rentável, a autora sugere cinco passos: [1] Identificar empresas congêneres (assemelhadas, do mesmo nível ou da mesma categoria). [2] Coletar dados financeiros das empresas de interesse. Usar o EBITDA para representar ganhos – Ebitda é a sigla em inglês para earnings before interest, taxes, depreciation and amortization, que traduzido literalmente para o português significa: "Lucros antes de juros, impostos, depreciação e amortização" (Lajida). Dividir a receita e o EBITDA pelos ativos médios para normalizar o tamanho da empresa. [3] Calcular taxas médias de crescimento. Para cada empresa de interesse, calcular as taxas de crescimento de três anos em cada um dos três indicadores. [4] Comparar a empresa com as médias da indústria. Isto avalia o desempenho da empresa em relação a seus pares. [5] Colocar empresa e seus principais pares na escala de crescimento rentável.

3. Metodologia

Nem sempre as empresas dispõem de métricas adequadas para, dentro de uma visão temporal de passado, presente e futuro, analisar seu posicionamento em uma escala de crescimento rentável e em comparação com seus pares. Em vista desta exposição, o problema que este trabalho pretende verificar é em que medida as empresas consideradas inovadoras apresentam melhor desempenho econômico-financeiro, à luz do modelo de Linder de crescimento rentável e seu objetivo geral é verificar se a aplicação de tal modelo junto às principais empresas inovadoras do Brasil, com selo ANPEI, confirmará uma posição favorável em uma escala de crescimento rentável.

3.1 Definições das Categorias de Análise

As definições constitutivas (D.C.) conceituam as variáveis com base na literatura, ou, em outras palavras, são as definições teóricas dos construtos. São geralmente amplas e definem palavras com outras palavras, segundo a colocação de Kerlinger (1996) e de Richardson (2007). Pode-se dizer que são definições de dicionário que naturalmente são usadas por todo mundo, incluindo nesse meio os cientistas (KERLINGER, 1996).

As definições operacionais (D.O.), por sua vez, segundo conceito de Kerlinger (1996) e de Richardson (2007), são restritas e voltadas diretamente para os objetos, especificando quais as atividades "operacionais" necessárias para medir ou manipular esses objetos. São o desenvolvimento de procedimentos e/ou operações específicos que resultarão nas observações empíricas que representarão os conceitos definidos na D.C. de forma prática (BABBIE, 2007). Para Kerlinger (1996), a D.O. visa conceder significado ao construto ou variável, especificando as operações ou atividades que serão utilizadas para medir e manipular tais constructos ou variáveis.

As categorias que serão analisadas, a partir dos objetivos dessa pesquisa serão:

3.1.1 Empresas Inovadoras

- D.C. - Empresas que introduzem no mercado produtos e/ou serviços inovadores, capazes de aumentar o seu desempenho comercial. Também contemplam as empresas que aplicam o conhecimento existente para a produção de novos conhecimentos, fruto de esforços sistematizados e organizados.

- D.O. - Empresas de capital aberto classificadas como as mais inovadoras do Brasil de acordo com pesquisas e levantamentos nacionais e que possuam o selo ANPEI (Associação Nacional de Pesquisa e Desenvolvimento das Empresas Inovadoras) de empresa inovadora, o qual contempla empresas inovadoras que pontuaram em um ou mais critérios como: Gastos em P&D&I (Pesquisa, Desenvolvimento e Inovação), número de empregados envolvidos em P&D&I e faturamento gerado por produtos lançadas no mercado nos últimos três anos.

3.1.2 Indicadores de Desempenho Econômico-Financeiro-Contábil

- D.C. - Desempenho baseado em indicadores compostos por métricas contábeis, fornecendo uma retrospectiva ao mensurar os resultados das operações realizadas pela empresa no período vigente (ROWE & MORROW, 1999).

- D.O. - Indicadores:

- EBITDA (Earning Before Interest, Taxes, Depreciation and Amortization) ou LAJIDA (Lucro Antes de Juros, Taxas, Depreciação e Amortização). O EBITDA é um indicador econômico-financeiro usado como parâmetro para os usuários da análise do potencial da geração operacional de caixa da companhia, ou seja, o quanto a empresa gera de recursos apenas em suas atividades operacionais, sem considerar os efeitos financeiros, de impostos e efeitos não recorrentes (VASCONCELOS, 2002);

- Receita Operacional - Valor obtido na execução da atividade principal da entidade, geralmente proveniente da venda de mercadorias ou produtos, e da prestação de serviços.

- Lucro – Segundo Guerreiro (1991, p. 6) o lucro pode ser definido como "o resíduo derivado do confronto entre a receita realizada e o custo consumido".

- Ativo Médio – Ativos são os recursos da empresa capazes de gerar fluxo de caixa e são representados por bens e direitos. Ativo médio refere-se ao ativo inicial de um período acrescido do ativo final, e o resultado desta soma dividido por dois.

- Valor Futuro - Valor futuro é a parte do total do retorno aos acionistas que não é distribuído, em um determinado período. Para as companhias abertas, o art. 8º da Instrução da Comissão de Valores Mobiliários (CVM) nº 59/1986 prevê que a conta de lucros acumulados contempla apenas a parcela relativa a frações de lucros que não possam ser computados na declaração do dividendo por ação, sendo ainda admitida a sua utilização para abrigar as retenções de lucros.

3.2 População E Amostra

Neste estudo a população deverá composta por empresas de capital aberto classificadas como inovadores do Brasil e que possuam o selo ANPEI de empresa inovadora e por suas empresas pares de segmento que ofertem ações na BM&FBOVESPA. Devido ao fato de serem de capital aberto, o acesso aos dados relativos aos indicadores de desempenho organizacional será facilitado. No tocante à confiabilidade, todos os dados da BM&FBOVESPA são auditados por empresas terceirizadas e, em caso de alguma irregularidade, as organizações devem responder judicialmente pela exposição dos dados inidôneos.

4. Seleção Das Empresas

A pesquisa utiliza a classificação da ANPEI devido ao seu reconhecimento e âmbito nacionais. No entanto, podem existir outras empresas inovadoras e para assegurar o rigor metodológico só serão consideradas inovadoras as empresas relacionadas na ANPEI.

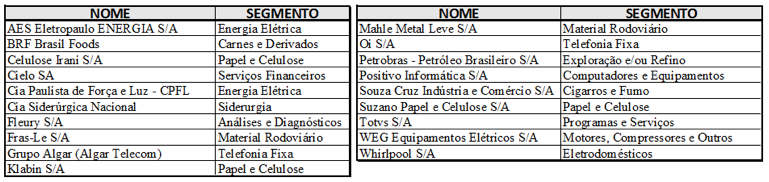

Assim sendo, primeiramente procurou-se identificar, dentre as empresas detentoras do selo ANPEI, aquelas que possuem ações comercializadas na BM&FBOVESPA. De acordo com o site institucional - (ANPEI, 2014), a ANPEI conta com 247 (duzentos e quarenta e sete) associados, sendo 147 (cento e quarenta e sete) empresas, 88 (oitenta e oito) entidades orientadas a P&D no segmento produtivo e 12 (doze) pessoas físicas. Das cento e quarenta e sete empresas, três são estatais, oitenta e nove são empresas de capital fechado e as cinquenta e cinco restantes são sociedades anônimas. Destas cinquenta e cinco empresas de capital aberto, vinte e uma (21) tem ações comercializadas em bolsa, as quais são relacionadas no Quadro 1, com os respectivos segmentos, de acordo com classificação da BM&FBOVESPA.

Quadro 1 - Relação Empresas selo ANPEI e respectivos segmentos

Fonte: Elaborado pelo autor com base em informações da BM&FBOVESPA (2014)

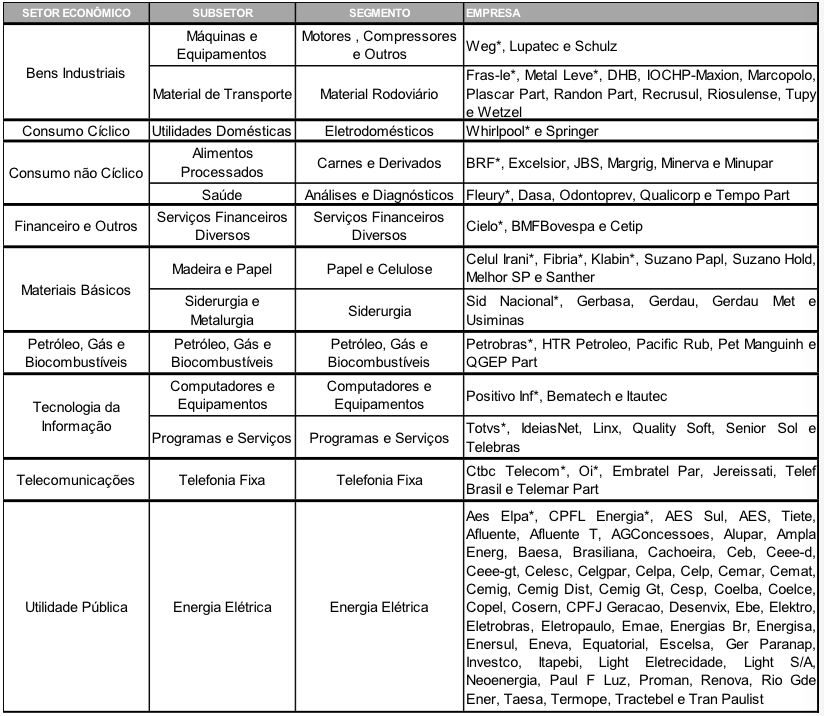

O modelo proposto por Linder (2006) propõe a classificação das empresas em relação a seus pares. Desta maneira, o passo seguinte foi identificar junto à BM&FBOVESPA os pares das empresas selecionadas, o que se observa no Quadro 2.

Quadro 2 – Relação Empresas Selo ANPEI e respectivos pares

Fonte: Elaborado pelo autor com base em informações da BM&FBOVESPA (2014)

Se faz necessário salientar que algumas empresas foram descartadas da análise e, consequentemente, não estão incluídas no Quadro 2.

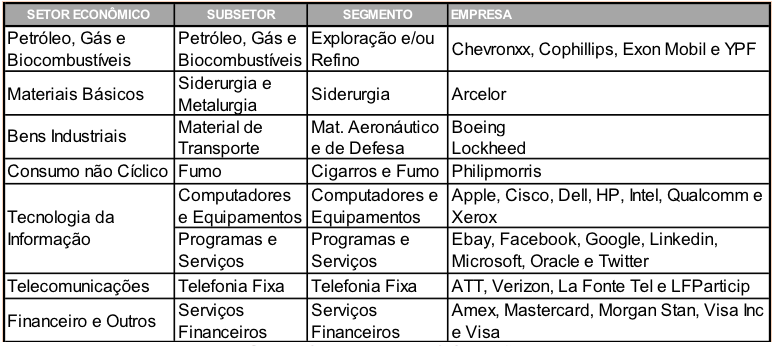

Inicialmente foram descartadas 32 (trinta e duas) empresas pelo fato de não possuírem informações disponíveis no site da BM&FBOVESPA. Estas empresas (Quadro 3) são todas multinacionais e nenhuma com selo ANPEI de inovação.

Quadro 3– Empresas sem informações

Fonte: Elaborado pelo autor com base em informações da BM&FBOVESPA (2014)

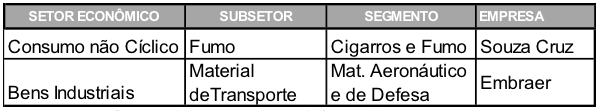

Na sequência, duas empresas portadoras do selo ANPEI foram descartadas pelo fato de não possuírem informações disponíveis, a nível de segmento, no site da BM&FBOVESPA (Quadro 4). Diante disto, o total de empresas a serem analisar passou de 21 (vinte e uma) empresas para 19 (dezenove) empresas.

Quadro 4 – Empresas sem informações de segmento

Fonte: Elaborado pelo autor com base em informações da BM&FBOVESPA (2014)

Por fim, treze empresas não foram incluídas no processo devido ao fato de apresentarem informações incompletas ou incoerentes no site da BM&FBOVESPA, as quais são exibidas no Quadro 5.

Quadro 5 – Empresas com informações incompletas/incoerentes

Fonte: Elaborado pelo autor com base em informações da BM&FBOVESPA (2014)

4.1 Representatividade da Amostra

Apesar de a amostragem utilizada neste trabalho ser "Não Probabilística" e "Intencional" – as empresas foram selecionadas intencionalmente de acordo com critério determinado, é possível estimar qual a representatividade de tal amostra perante a população.

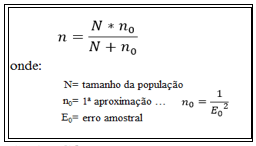

Como temos o tamanho da amostra, podemos fazer uso da fórmula estatística da Equação 1 para obtermos o erro amostral a que tal amostra estará submetida.

Equação 1 – Cálculo do tamanho da amostra

A análise de 19 (dezenove) empresas com selo ANPEI com ações comercializadas em bolsa de valores de um universo de 21 (vinte e uma empresas) nos assegura um erro amostral máximo de 5%, valor dentro dos parâmetros aceitáveis em Ciências Sociais.

Do cálculo anterior foi possível extrapolar tal cálculo para outras situações: [1] das 744 (setecentas e quarenta e quatro) empresas com ações comercializadas na BM&FBOVESPA, as 19 (dezenove) empresas analisadas correspondem a 16% do universo, o que resulta em um erro amostral máximo de 8%; [2] quanto às empresas com selo ANPEI com capital aberto, as 19 (dezenove) empresas analisadas de um universo total de 55 (cinquenta e cinco) empresas correspondem a 38% do universo, resultando em um erro amostral máximo de 18%.

Diante do exposto, entende-se que a amostra selecionada é representativa dentro do universo no qual se insere o presente trabalho.

4.2 Cálculo Dos Indicadores

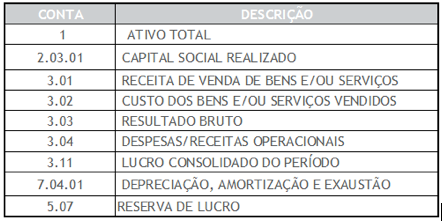

Baseado em descrições anteriores, principalmente no item 3.5 DEFINIÇÕES DAS CATEGORIAS DE ANÁLISE, foram coletados diretamente do balanço patrimonial das empresas no site da BM&FBOVESPA as contas necessárias para a devida consecução do presente estudo, as quais são mostradas no Quadro 6.

A fim de conferir fidelidade aos dados coletados, tais informações foram confrontadas com os dados obtidos junto ao serviço Bloomberg Professional, via TERMINAL BLOOMBERG da Universidade Federal do Paraná - UFPR. Para tanto foram coletadas as seguintes variáveis:

"EQY_FUND_CRNCY";"REL_INDEX; "INDUSTRY_SECTOR"; "ARD_TOT_ASSETS"; "BS_ SH_CAP_ AND_APIC"; "IS_OPERATING_EXPN"; "IS_COGS_TO_FE_AND_PP_AND_G"; "SALES_REV_TURN"; "IS_OTHER_OPER_INC"; "NET_INCOME"; "IS_DEPR_EXP"; "EARN_FOR_COMMON"; "EBITDA_MARGIN"; "EBITDA"; "GROSS_PROFIT" e "CUR_MKT_CAP".

Quadro 6 – Contas coletadas dos Balanços Patrimoniais

Fonte: Elaborado pelo autor

O passo seguinte foi o cálculo das três variáveis necessárias para a consecução deste estudo, que foi executado da seguinte maneira:

4.2.1 Ebitda (Normalizado)

O EBITDA é um indicador econômico-financeiro usado como parâmetro para os usuários da análise do potencial da geração operacional de caixa da companhia, que foi dividido pelo Ativo Médio para efeito de normalização.

4.2.2 Receita (Normalizada)

A receita normalizada é obtida do quociente entre o valor obtido na execução da atividade principal da entidade, geralmente proveniente da venda de mercadorias ou produtos ou da prestação de serviços, pelo ativo médio.

4.2.3 Valor Futuro (Normalizado)

O valor futuro refere-se à parte do total do retorno aos acionistas que não é distribuído, em um determinado período. Este dado é obtido diretamente do Balanço Patrimonial da empresa, via relatório "Demonstração das Mutações do Patrimônio Líquido – DMPL", item 5.04. Para a sua normalização dividiu-se pelo Ativo Médio.

Para se chegar às taxas de crescimento de cada variável, basicamente referenciou-se o valor do ano atual com o valor do ano anterior.

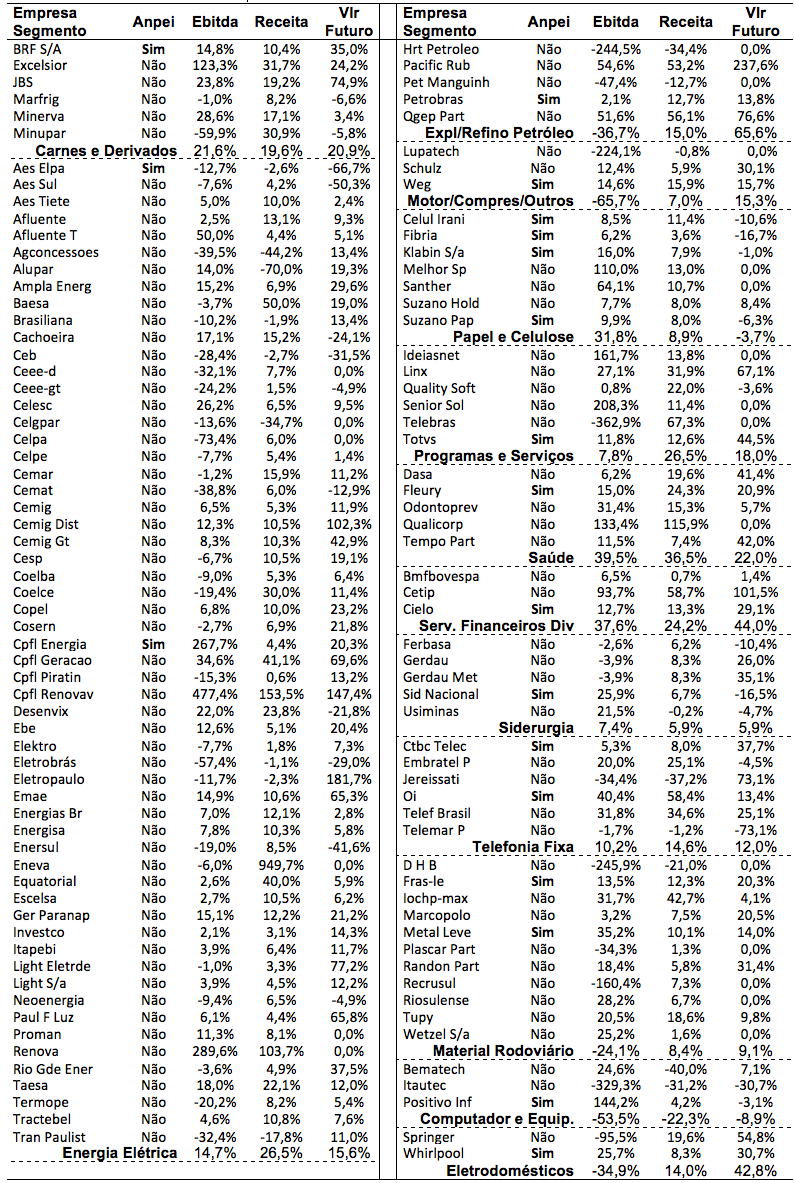

Realizando os cálculos com base no exposto anteriormente, chega-se aos valores médios de crescimento de cada empresa e cada segmento, os quais são mostrados na tabela 1 a seguir.

TABELA 1 – Médias de crescimento – 2011 a 2013

Fonte: Elaborado pelo autor com base em dados da BM&FBOVESPA - 2014

Na sequência, conforme indicado pela autora do modelo escolhido para este trabalho, os dados obtidos e calculados precisam ser comparados com as médias dos segmentos a que pertencem. Tal procedimento permite classificar cada empresa em relação a seus pares. O Quadro 7 mostra os critérios utilizados para a concessão destas notas.

Com base nos cálculos anteriormente explanados e aplicando-se os critérios do Quadro 7 nas empresas e seus pares/congêneres selecionados, foi possível definir os dados necessários para realizar o teste no modelo de Linder (2006).

NOTA |

CRITÉRIOS |

6 |

Todos os indicadores crescem acima da média do segmento. |

5 |

O Ebitda e mais um indicador (Receita ou Valor Futuro) crescem acima da média do segmento. |

4 |

Só o Ebitda cresce acima da média do segmento. |

3 |

O Ebitda e a Receita crescem abaixo da média do segmento, mas o Valor Futuro cresce acima. OU Receita e Valor Futuro crescem acima da média do segmento, mas o Ebitda cresce abaixo. |

2 |

O Ebitda e o Valor Futuro crescem abaixo da média do segmento, mas Receita cresce acima. |

1 |

Todos os indicadores crescem abaixo da média do segmento. |

Quadro 7 – Notas e critérios para análise dos resultados

Fonte: Elaborado pelo autor com base em Linder (2006)

4.3 Estatística Descritiva

Em geral, uma variável para a qual os valores não são conhecidos até que um experimento seja realizado é chamada a variável aleatória. Também, o retorno sobre uma ação particular é uma variável aleatória desde que o retorno sobre a ação durante qualquer período particular não seja conhecido com certeza. A estatística é o estudo das variáveis aleatórias. O retorno de um investimento é uma variável aleatória. Portanto, a estatística é um componente crucial do campo de investimentos, que é o caso do presente trabalho.

Para a consecução da análise estatística deste trabalho fez-se o cálculo e a análise dos primeiros quatro momentos de uma variável aleatória – média, variância, simetria e curtose, utilizando-se a ferramenta de Análise de Dados do MS Excel © e do software IBM SPSS © - versão 22.

A Tabela 2 mostra os valores médios de crescimento das variáveis Ebitda, Receita e Valor Futuro das 120 (cento e vinte) empresas, das 19 (dezenove) empresas com selo ANPEI e dos 13 (treze) segmentos. Percebe-se que as empresas com selo ANPEI apresentam uma média de crescimento do Ebitda acima da maioria e média de crescimento das outras duas variáveis abaixo das demais.

TABELA 2 – Estatística Descritiva – Médias

Variável |

120 EMPRESAS |

19 EMPRESAS ANPEI |

13 SEGMENTOS |

|||

N |

Média |

N |

Média |

N |

Média |

|

Ebitda |

120 |

6,543% |

19 |

34,568% |

13 |

-3,403% |

|

|

|

|

|

|

|

Receita |

120 |

19,962% |

19 |

12,100% |

13 |

14,210% |

Vlr Futuro |

120 |

16,579% |

19 |

9,182% |

13 |

19,877% |

N válido (de lista) |

120 |

|

19 |

|

13 |

|

Fonte: Elaborado pelo autor com base em Field (2009), utilizando software IBM© SPSS©

Quanto maior for a variância, mais distantes da média estarão os valores, e quanto menor for a variância, mais próximos os valores estarão da média. No presente estudo, conforme a Tabela 3, o crescimento da Receita das 19 (dezenove) empresas com selo ANPEI se concentra mais próximo da média.

FIGURA 3 – Estatística Descritiva – Variância

Variável |

120 EMPRESAS |

19 EMPRESAS ANPEI |

13 SEGMENTOS |

|||

N |

Variância |

N |

Variância |

N |

Variância |

|

Ebitda |

120 |

8620,674 |

19 |

4208,520 |

13 |

1255,240 |

Receita |

120 |

8036,383 |

19 |

156,741 |

13 |

203,844 |

Vlr Futuro |

120 |

1585,978 |

19 |

669,348 |

13 |

417,031 |

N válido (de lista) |

120 |

|

19 |

|

13 |

|

Fonte: Elaborado pelo autor com base em Field (2009), utilizando software IBM© SPSS©

Em termos de simetria, percebe-se como mostrado na Tabela 4, que todas as médias de crescimento são assimétricas, sendo que a médias de crescimento da receita das 120 (cento e vinte) empresas é fortemente assimétrica.

TABELA 4 – Estatística Descritiva – Simetria

Variável |

120 EMPRESAS |

19 EMPRESAS ANPEI |

13 SEGMENTOS |

|||

N |

Assimetria |

N |

Assimetria |

N |

Assimetria |

|

Ebitda |

120 |

0,272 |

19 |

3,117 |

13 |

-0,501 |

Receita |

120 |

9,557 |

19 |

3,036 |

13 |

-1,156 |

Vlr Futuro |

120 |

2,395 |

19 |

-1,357 |

13 |

0,924 |

N válido (de lista) |

120 |

|

19 |

|

13 |

|

Fonte: Elaborado pelo autor com base em Field (2009), utilizando software IBM© SPSS©

Por outro lado, se percebe que em termos de simetria da distribuição, o EBITDA apresenta um valor baixo em relação aos demais, significando uma simetria tendendo a perfeita.

Finalmente, analisando-se a curtose, no caso das 120 (cento e vinte) empresas deste estudo, valores superiores indicam uma distribuição platicúrtica, concentrada, com um pico muito alto, tendo muitos valores em torno da média e alguns valores bem afastados (Tabela 5).

TABELA 5 – Estatística Descritiva – Curtose

Variável |

120 EMPRESAS |

19 EMPRESAS ANPEI |

13 SEGMENTOS |

|||

N |

Curtose |

N |

Curtose |

N |

Curtose |

|

Ebitda |

120 |

9,609 |

19 |

10,046 |

13 |

-1,120 |

Receita |

120 |

99,258 |

19 |

11,209 |

13 |

3,027 |

Vlr Futuro |

120 |

10,203 |

19 |

2,900 |

13 |

0,858 |

N válido (de lista) |

120 |

|

19 |

|

13 |

|

Fonte: Elaborado pelo autor com base em Field (2009), utilizando software IBM© SPSS©

4.4. Análise E Discussão Dos Resultados

Com base na Tabela 1, exibida na pág. 13, podemos observar que no segmento Motores, Compressores e Outros a empresa WEG se mostra posicionada no top da escala com os três indicadores acima da média de seus pares. O mesmo acontece no segmento Material Rodoviário onde as empresas Metal Leve e Fras-le, detentoras do selo ANPEI, dividem a primeira colocação com a empresa Tupy, a qual não detêm tal selo.

No segmento Eletrodomésticos a empresa com selo ANPEI (Whirpool) se apresenta à frente de seu par, mas não no topo da escala. A empresa só tem Ebitda maior que o segmento e que seu par, apresentando Receita e Valor Futuro abaixo da média e de seu par de segmento.

A BRF S/A é a empresa com selo ANPEI do segmento carnes e derivados, e se mostra em uma posição intermediária, tendo apenas a média de crescimento do Valor Futuro nos últimos três anos se mostrado acima de seus pares. Mesmo não sendo objeto deste trabalho analisar outros fatores que não a colocação na Escala de Crescimento Rentável, a situação do segmento no mercado brasileiro com extrema e agressiva concorrência e o processo de reestruturação pelo qual a empresa vem passando nos últimos anos coaduna com a sua posição na escala.

Os segmentos Saúde e Serviços Financeiros Diversos mostram as empresas com selo ANPEI – Fleury e Cielo, respectivamente, com todos os indicadores positivos, mas abaixo da média de seu segmento.

O segmento Papel e Celulose exibe as empresas com selo ANPEI posicionadas na parte inferior da escala e mesmo as que obtiveram nota acima de 1 (Klabin e Celul Irani), apresentaram taxas médias de crescimento do Valor Futuro negativas.

No segmento Siderurgia, no qual a empresa com selo ANPEI (Siderúrgica Nacional) se mostra mais bem posicionada que seus pares, mas com taxa média de crescimento de valor futuro negativa.

A Petrobras, representante ANPEI no segmento de Exploração e/ou Refino de Petróleo, Gás e Biocombustíveis se mostra em uma posição intermediária quanto a seus pares. Saliente-se que o segmento passou por turbulência no decorrer do ano de 2014, com queda no preço internacional do barril do petróleo e com a denúncia de atividades ilícitas junto à Petrobras (propina, superfaturamento, etc.). Estes fatores levaram a uma queda no valor da Petrobras, mas sem impacto nos dados coletados, os quais se referem aos anos 2011, 2012 e 2013.

Tal qual o segmento Siderurgia comentado anteriormente, no segmento Computadores e Equipamentos a empresa Positivo Informática se mostra mais bem posicionada que seus pares, mas com taxa média de crescimento de valor futuro negativa.

O segmento Programas e Serviços da área de TI mostra a Totvs em posição de destaque com expressiva taxa média de crescimento de Valor Futuro.

No segmento de Telefonia Fixa mostra uma empresa na primeira colocação (Oi) e outra em posição intermediária (Ctbc Telecom). A Ctbc, grupo Algar, apresenta a segunda melhor taxa média de crescimento de Valor Futuro.

Por fim, temos o segmento Energia Elétrica, com uma empresa em posição de destaque e outra no limite inferior da escala de crescimento rentável.

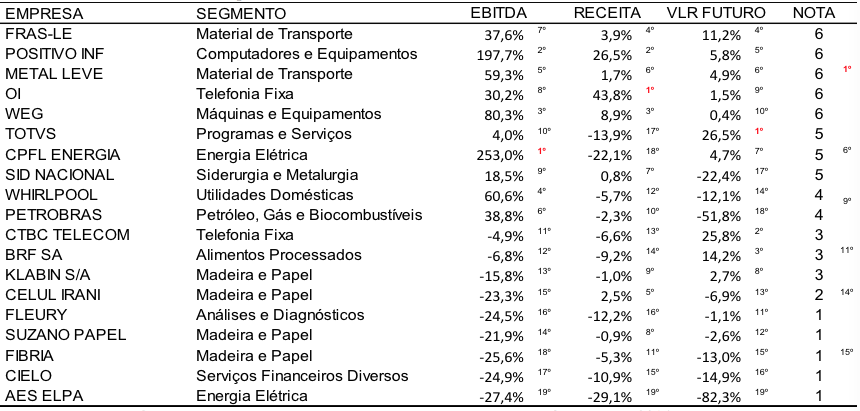

Agrupando os resultados das empresas com selo ANPEI obtemos os resultados mostrados na Tabela 6.

TABELA 6 – Empresas selo ANPEI – Dados Escala de Crescimento Rentável

FONTE: Elaborado pelo autor baseado em dados da BMF&Bovespa - 2014

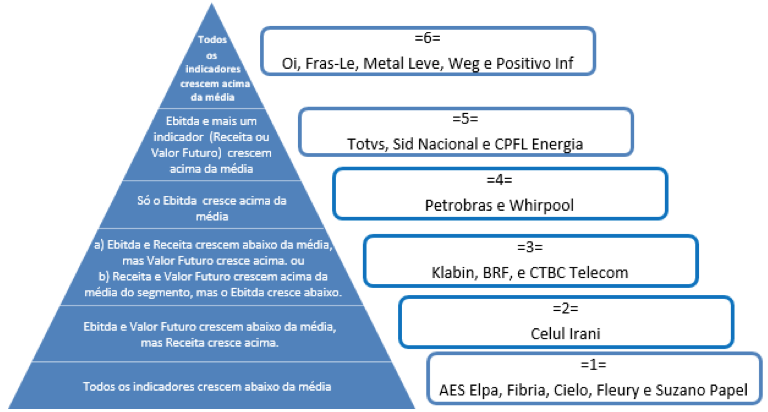

Plotando os valores desta tabela para a Escala de Rendimento Crescente proposta por Linder, teremos a seguinte visualização.

Figura 1 – Escala de Rendimento Crescente

Fonte: Elaborado pelo autor com base em Linder (2006).

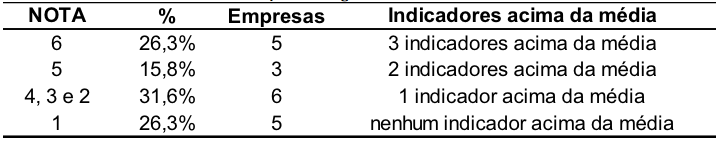

Pelo exposto na Tabela 6 e na Figura 1 é possível observar que cinco das dezenove empresas com selo ANPEI e com ações comercializadas em bolsa se encontram no topo da pirâmide da escala de rendimento crescente proposta por Linder. Isso representa que pouco mais de 26% do total das empresas com selo ANPEI e que possuem ações comercializadas na BM&FBOVESPA tem os três indicadores (Ebitda, Receita e Valor Futuro) acima da média do segmento. A distribuição ao longo da escala de rendimento crescente, sumarizada na Tabela 7, mostra também que igual porcentagem se apresenta sem nenhum indicador acima da média de seu segmento, ficando os cerca de 48% restantes com um (32%) ou dois (16%) indicadores acima da média do seu segmento.

TABELA 7 – Distribuição ao longo da Escala de Crescimento Rentável

FONTE: Elaborado pelo autor baseado em dados da BM&FBovespa - 2014

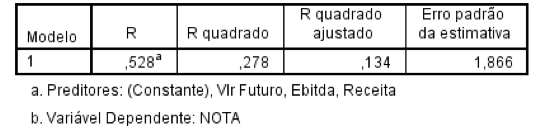

Estatisticamente ao efetuarmos uma regressão linear do modelo (Figura 2) com as quatro variáveis – Nota (variável dependente), Ebitda, Valor Futuro e Receita, encontraremos que as três variáveis independentes explicam 27,8% da variável dependente (nota) e que o modelo proposto tem 82,2% de possibilidade de que a relação entre as variáveis não se deve ao acaso.

Figura 2 – Regressão – Resumo do Modelo – Nota

Fonte: Elaborado pelo autor com base em Field (2009)

Mesmo com uma significância estatística do modelo situando-se pouco abaixo de 95%, no caso 82,2%, convém lembrar que o presente trabalho não se propôs a testar o modelo de Linder, mas objetiva especificamente investigar a relação existente entre empresas consideradas inovadoras que possuem o selo ANPEI (Associação Nacional de Pesquisa e Desenvolvimento das Empresas Inovadoras) e o seu desempenho econômico-financeiro entre os anos 2011 a 2013, utilizando para tanto o modelo de Linder.

5. Conclusões e Recomendações

A tarefa de medir os ganhos obtidos com uma inovação é árdua e, na maioria das vezes, complexa. Além dos ganhos explícitos, uma inovação pode apresentar uma série de ganhos implícitos que, eventualmente, podem proporcionar vantagens e diferenciais maiores. As empresas podem medir apenas a geração de caixa ou o retorno financeiro de suas inovações, ou podem medir tudo, criando indicadores sem uma lógica ou objetivo bem definido. Enquanto medir apenas o resultado financeiro é perigoso, pois revela somente o momento atual, sem preocupação com a continuidade do processo de inovação, medir tudo demanda um grande esforço na geração de indicadores e resulta em perda de tempo e de produtividade com informações inúteis que, muitas vezes, mais confundem que auxiliam.

Neste trabalho foi exposta e comprovada a existência de um problema critico encontrado na Acadêmia e no mercado: a falta de indicadores de controle e competitividade que permitam aferir os ganhos efetivos não só em aspectos tangíveis mas, principalmente, dos aspectos intangíveis.

O modelo escolhido para demonstrar este problema – o modelo de Linder (2006), aparentou ser mais completo, abrangente, e passível de ser aplicado dentro da indústria ou entre indústrias, no sentido em que classifica a empresa em relação a seus pares; lançando uma visão sobre o passado e sobre o futuro, focando no crescimento lucrativo como o resultado sumário de todos os tipos de inovação. Como apresentado, as empresas não estão apenas interessadas na inovação por si só, o que elas querem é crescimento lucrativo — um equilíbrio eficaz entre o compromisso com os clientes e as empresas existentes e o investimento adequado em renovação. A escala de crescimento lucrativo proposta por Linder auxilia a alcançar esse equilíbrio.

O presente trabalho teve por objetivo investigar a relação existente entre empresas consideradas inovadoras com capital aberto, que possuem o selo ANPEI (Associação Nacional de Pesquisa e Desenvolvimento das Empresas Inovadoras) e o seu desempenho econômico-financeiro entre os anos 2011 a 2013.

Após o levantamento das maiores empresas inovadoras do Brasil com capital aberto e com selo ANPEI, o levantamento das empresas congêneres (assemelhadas, do mesmo nível ou da mesma categoria), listadas em bolsa e sem o selo ANPEI, a coleta dos dados financeiros destas 120 (cento e vinte) empresas, a realização dos cálculos das taxas médias de crescimento dos últimos três anos dos três indicadores citados por Linder (2006) - crescimento nos lucros, crescimento das receitas e crescimento em valor futuro e da normalização do tamanho das empresas através da divisão de tais indicadores pelos ativos médios de cada empresa foi possível colocar cada uma das 19 (dezenove) empresas e seus principais pares de segmento na escala de crescimento rentável proposta por Linder (2006).

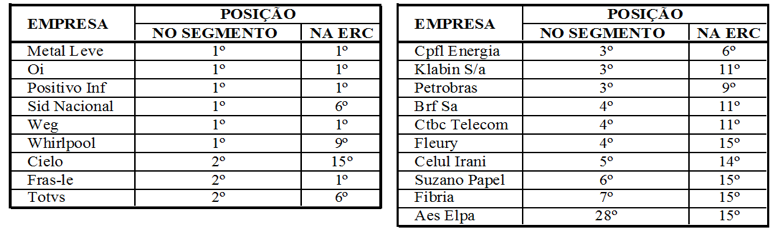

Com isto foi possível comprovar, à luz do modelo de crescimento rentável, que o resultado obtido confirma o apregoado por Linder de que não necessariamente as empresas na extremidade superior da escala possuem as maiores taxas de crescimento de ganhos e, da mesma maneira, a outra extremidade da escala pode também, guardar surpresas adicionais. Tal fato pode ser mais bem visualizado no Quadro 8 que relaciona a posição da empresa em seu respectivo segmento e a sua posição na escala de rendimento crescente das empresas com selo ANPEI.

Quadro 8 – Quadro Comparativo de Posicionamento na ERC

FONTE: Elaborado pelo autor

Neste quadro é possível observar que o posicionamento das empresas pode variar quando estas são colocadas em uma escala de rendimento crescente. A Tabela 6 da página 17 também corrobora o resultado. Naquela tabela, a empresa com maior taxa de crescimento do Ebitda nos últimos três anos (CPFL Energia com 253%) aparece como a sexta empresa na escala de rendimento crescente; a empresa com a quarta maior taxa de crescimento de receitas (FRAS-le com 3,9%) está, junto com outras empresas, em primeiro lugar na escala de rendimento crescente; em termos de taxa de crescimento de Valor Futuro, a empresa CTBC Telecom está em segundo lugar com 25,8%, mas na escala de rendimento crescente se encontra na décima terceira posição, confirmando a proposição de Linder.

A confirmação pôde ser feita também estatisticamente. No caso das notas atribuídas para o desempenho de cada empresa (seguindo a sugestão do modelo de Linder), o tratamento estatístico com as quatro variáveis – Nota (variável dependente), Ebitda, Valor Futuro e Receita, mostrou que o modelo proposto tem 82,2% de possibilidade de que a relação entre as variáveis não se deve ao acaso (Figura 2).

Mesmo comprovando a falta de métricas corretas para medir aspectos intangíveis e o consequente "gap" na literatura e no mercado, a aplicações do modelo de crescimento rentável proposto por Linder (2006) no presente estudo apresentou algumas limitações dentre as quais destaca-se a falta de disponibilidade de dados de algumas empresas, a existência de dados incompletos, a inconsistência de dados encontrados entre os disponibilizados pela BM&FBOVESPA e pela BLOOMBERG L.P. (nestes casos foram utilizadas as informações da BM&FBOVESPA objetivando manter a padronização), entre outros. Porém, talvez a maior limitação tenha sido a ausência, no modelo proposto e na presente tese, de uma análise setorial dos segmentos aos quais as 19 (dezenove) empresas com selo ANPEI pertencem. Fatores políticos e, principalmente, econômicos podem afetar os resultados de um segmento ou de uma empresa em particular, facilitando ou dificultando a operação dos envolvidos ou afetados, direta ou indiretamente. Por fim, a característica do modelo, o qual vem sendo objeto de exploração econômica, pode ser considerada uma limitação à sua aplicação acadêmica

Como sugestão para futuros estudos indica-se a inclusão de uma análise qualitativa política e econômica, em nível setorial bem como em nível macroeconômico, o que provavelmente enriqueceria as conclusões.

Referências Bibliográficas

ANPEI. (2014). Associação Nacional de Pesquisa, Desenvolvimento e Engenharia das Empresas Inovadoras . Retrieved Ago 22, 2014, from http://www.anpei.org.br/

ASSAF NETO, A. (2010). Finanças Corporativas e Valor (3ª ed.). São Paulo: Atlas.

BABBIE, E. (2007). The Practice of Social Research (11th ed.). Belmont: Thomson Wadsworth.

FIELD, A. (2009). Descobrindo a Estatística usando o SPSS (2ª ed.). Porto Alegre: Artmed.

FREEMAN, C. (1974). The economics of industrial innovation. Harmondsworth, UK: Pegin Books.

GOULD, S. (2002, Apr). Rough guide: earnings before interest, taxation, depreciation and amortisation (EBITDA) is a convenient indicator of a company's financial performance. Financial Management.

GUERREIRO, R. (1991). Mensuração do resultado econômico. Caderno de Estudos FIPECAFI.

KERLINGER, F. N. (1996). Metodologia da pesquisa em ciências sociais: um tratamento conceitual. . São Paulo: EPU-EDUSP.

LINDER, J. C. (2006). Does innovation drive profitable growth? New metrics for a complete picture. Journal of Business Strategy, 5, 38-44.

MITASIUNAS, J. (2013). Innovation and Technology Transfer. (V. University, Producer) Retrieved Jul 05, 2014, from http://www.bonita-project.eu/papers/A02InnovationTech/

PENROSE, E. (2006). A teoria do Crescimento da Firma. Campinas: Editora Unicamp.

PEREZ, C. (2011). Finance and Technical Change: A Long-term View. African Journal of Science, Technology, Innovation and Development , 3(1), 10-35.

RICHARDSON, R. J. (2007). Pesquisa social, métodos e técnicas (3ª ed.). São Paulo: aTLAS.

ROWE, W. G., & MORROW, J. L. (1999). A Note on the Dimensionality of the Firm Financial Performance Construct Using Accouting, Market, and Subjective Measures. . Canadian Journal of Administrative Sciences, 16(1), 58-70.

TROTT, P. (2008). Innovation Management and New Product Development (4th ed.). Harlow, Elgland: Pearson Education Limited.

VASCONCELOS, Y. L. (2002, jul/ago). EBITDA como instrumento de avaliação de empresas. Revista Brasileira de Contabilidade, 38-47.

1.PPGADM - UFPR - remonato@gmail.com

2.

PPGZ - UFPR - antonielfranco@gmail.com

3.

PPGADM - UFPR - anapaulamussi@ufpr.br

4.

A Bolsa de Valores, Mercadorias e Futuros (BM&FBOVESPA S.A.) foi criada em 2008, com a integração entre a Bolsa de Mercadorias & Futuros (BM&F) e a Bolsa de Valores de São Paulo (Bovespa)

5. A ANPEI – Associação Nacional de Pesquisa e Desenvolvimento das Empresas Inovadoras, atua junto a instâncias de governo, ao setor produtivo e aos formadores de opinião, disseminando a importância da inovação tecnológica para a competitividade das empresas e o desenvolvimento do Brasil. É constituída por empresas que investem continuamente em pesquisa, desenvolvimento e inovação, de diversos portes e setores, sendo marcante o seu caráter multissetorial. As empresas líderes das principais cadeias produtivas do Brasil integram a Associação e, também, é formada por entidades do Sistema Nacional de Inovação (SNI).